采写/陈纪英

编辑/万天南

最近两年,中概股一片哀鸿。

大厂市值相比峰顶不止腰斩;快手股价从高点更是跌去八成;美团市值也比顶峰时缩减大半;其他上市独角兽同样元气大伤。

但在中概股里,有两家公司例外——一是拼多多,其市值一度超越电商一哥阿里巴巴,股价相比今年6月的低点已经翻倍有余;二是名创优品,其美股股价从去年9月的不到6美元,一路飙涨高点到近30美元。

与收缩手脚、降本增效的大部分公司不同,拼多多和名创优品都在大张旗鼓,猛攻全球化。

早在创办拼多多之初,黄峥就在其公众号中表露过全球化野心,要“把资本主义倒过来”。今年4月,黄峥钦定的接班人、拼多多董事长陈磊转岗,主抓全球化。

2023年,名创优品创始人叶国富的海外行程,也排得密密麻麻,从纽约的第五大道,到英国伦敦的牛津街,再到印尼的雅加达。叶国富亲自主抓的全球化,已是名创优品的“一号工程”。

猛攻之下,业绩喜人——拼多多和名创优品,海内外业务两条增长曲线都在狂飙。

据《晚点 LatePost》报道,Temu 2023年GMV有望飙升至140亿美金,还将2024年GMV目标锁定为300亿美元,上线两三年,已经追平对手Shein面世15年成绩单。

名创优品的海外成绩单,同样不俗——截至2023年9月底的2024财年Q1财季,名创优品营收37.9亿元,同比增长37%。其中国内营收超24.9亿元,同比增长35%,海外营收13亿元,同比增长41%。

“这是公司历史上迄今为止最好的一个季度”,叶国富透露。

在中概股集体萎靡之下,拼多多、名创优品的逆袭故事,具有哪些底层共性,可以给行业带来哪些启示?

中国性价比,货通全球化

无论是拼多多还是名创优品,其市值的飙涨,都赖于其海内外齐头并涨的业绩。

本季度,拼多多营收688.4亿元,同比增长93.9%,接近翻倍,远超分析师预期,“没算到TEMU这么好”。

而在2024财年Q1财季,名创优品海外市场GMV同比增长了48%,其中直营市场同比增长80%,代理市场同比增长39%,海外营收则同比增长了41%。

与中国企业出海更多聚焦不发达市场不同,Temu和名创优品的全球化,同步强攻发达国家市场。

Temu一路突袭,已经上线了全球47个国家,而其一半用户都来自美国。

比Temu起步更早的名创优品,从2015年出海至今,已进入全球107个国家和地区,在发达市场也是势如破竹,本财季,名创优品北美市场收入增长160%,拉美增长60%,欧洲增长85%。

而且,名创优品海外板块的增长质量也在提升,单店GMV同比增长超过27%,平均门店数增长约13%。

从表象来看,Temu和名创优品似乎不具有可比性——在海外市场,前者盘踞线上,后者主攻门店,前者覆盖全品类,名创优品则聚焦“好看、好玩、好用”的生活潮流产品。

但两者的底层逻辑,其实如出一辙——都依托于在全球具备最高性价比的中国供应链优势。

在财报会议上,拼多多高管解读了Temu的竞争逻辑,“我们试图开创有别于Amazon的新一代柔性供应链体系的平台模式,来自具有不同文化背景国家的消费者可以通过我们的服务直接从高质量的工厂购买商品。”

极致性价比下,Temu某些品类的价格可以比Shein、亚马逊便宜一半甚至更多。

名创优品同样如此,“随着我们的体量(变得)越来越大,我们(和)供应链议价的能力也越来越大”,叶国富透露。

与此同时,叶国富也在有意克制名创优品对短期高利润的欲望,“全球所有优秀的零售企业都不赚快钱,永续经营的模式。只有高性价比,才能保持高门槛,竞争对手才进不来。”

其实,就连亚马逊,对于中国供应链也是极为看重——2022 年,中国供应商的产品占亚马逊商品的70%-80% ,贡献的GMV则高达26%。

名创优品和Temu凌厉的攻势,甚至让海外市场的本土玩家也损兵折戟。

根据GWS的数据,在Temu等中国玩家的冲击下,从1月到6月,亚马逊每日移动应用端的英国用户流失超过100万,而美国用户则从3月底的5400万日活大幅跌落至4600万。

在欧美市场,名创优品则让美国本土的1美元店Dollar General(达乐)压力陡增。

刚刚发布的最新财季里,达乐营收陷入滞胀,同比仅仅增长3.96%,归母净利润更是同比大跌了三成以上——疫情之后,随着物流通航,过去达乐引以为傲的性价比优势,被来自中国的玩家逐渐击穿。

当然,在发达和不发达市场,中国供应链的比较优势,其实有所不同。

在非发达国家,比如拉美及东南亚地区, 本土供应链效率偏低,名创优品凭借一体化的流通模式,再叠加中国较低成本的商品,竞争优势显著。

而以美国、欧洲为代表的发达国家市场,虽然其零售系统较为高效,但成本优势远远逊色于中国供应链,因此,在价格带和产品结构上,名创优品依然优势凸显。

至于如何笼络上游供应链,彻底释放中国供应链的优势,Temu和名创优品的举措,有共性,也有差异。

在招商时,Temu对中国产业带抛出的诱惑一是其GMV高增长的红利,二是其全托管模式,大幅压低了出海门槛。不会说外语、不懂跨境电商的中国产业带商家们,可以把运营、物流环节交给Temu,轻松入场全球化。

而名创优品除了依托于高增长带来的稳定订单,实现以量压价外,又叠加了买断制带来的安全感,以及快速回款的短账期等,供应商愿意以更低价格,去做产品开发与柔性供应链,保证产品上新速度,以此降低库存压力,提升流通速度,保障了终端售价的高性价比。

因此,纵然Temu与名创优品的赛道看似并不重合,但在底层发展逻辑上,二者具有高度的相通性——充分释放了中国供应链的比较优势。

而放眼全球,还没有其他国家和地区,可以匹敌中国供应链优势。以越南为例,虽然在人力成本的单一变量上具备优势,但在供应链的完整度和丰富性上,与中国不可同日而语。

这也意味着,Temu和名创优品的这一底层优势,具备长期可持续性。

Temu卷低价,名创优品要“三好”

虽然都依托于中国供应链优势,但Temu和名创优品在对供应链的介入深度上,以及核心竞争优势的把控上,大有不同。

2022年刚刚启动全球化的Temu,核心竞争力是“极致低价”,作为平台,其对所售产品的把控,多控价而少控货。

为此,Temu持续升级其比价系统。

根据晚点报道,Temu平台每周举行一次商品竞价,同款中价低者胜出,获得更多流量支持,竞价失败的商品则会被平台限制备货与上新。一旦商家持续竞价不成功,即便已入仓的货物,也会被Temu 退回。

在全球化试水期的Temu,只控价不控货也容易理解——无论是人力还是系统,都难以支撑对海量全品类商品,科学精准地既控价又控品、控货。

而作为“产品+品牌+渠道”三合一的自有品牌,名创优品既控价、也控货、控品,这一点上,名创优品与Shein的路径类似。

叶国富并不想只卷低价,“这个世界有两种生意谁都会干,一是把东西做得很好,价格卖很贵;二是把东西做得很差,价格卖很低。但是这个世界上恰恰最难干的是把品质做得很好,价格做得很低。”

因此,他给名创优品划定的标尺,既要性价比,还要满足“三好”指标——“好看、好玩、好用”。

尤为体现其“三好”理念的是IP潮流产品。

名创优品先后与迪士尼、三丽鸥、宝可梦、侏罗纪、芭比等全球超80个知名IP合作,通过IP联名和孵化自有IP爆款,打破了产品创新和市场拓展的天花板;孵化了包括DUNDUN鸡、PENPEN、中国熊猫等多个原创IP,首个原创IP乐园DUNDUN鸡主题店也已于9月落地武汉,通过丰富的IP产品和场景设计,打造出一个沉浸式的潮流IP乐园。

IP产品的优势显而易见,一是让其在全球化时,可以迅速“混个脸熟”。

初来乍到美国、欧洲、东南亚等市场时,名创优品是陌生品牌,但其可以借势名冠全球的迪士尼、三丽鸥等超级IP,通过联名产品快速与当地目标用户,建立熟悉度和亲切感。

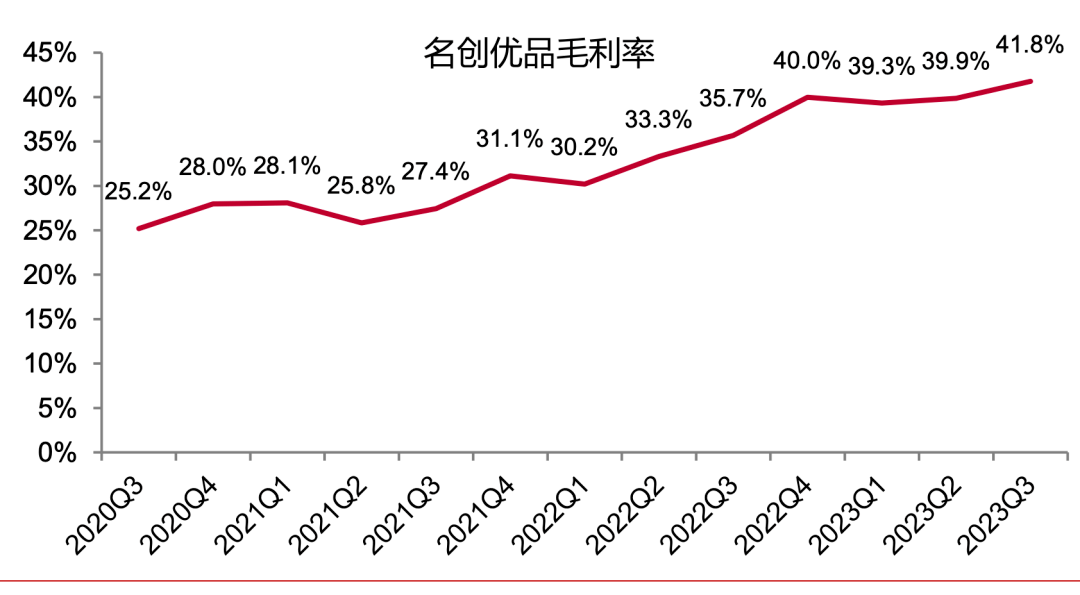

二是提升毛利率。

低价战略虽然奏效,但可能会拖累毛利率走低。财大气粗如拼多多,Temu并不着急赚快钱,计划先亏三年。

而名创优品的商品因为叠加了IP,在保证性价比的同时,还有溢价空间,得以持续提升毛利率,“很多IP新品的价格,比非IP同类产品提高了 30%以上,依然受到追捧”。

最新财季里,名创优品再度刷新单季度纪录,毛利率首次突破40%,达到41.8%,较去年同期上升6.1个百分点;调整后净利润为6.4亿元,同比增长54%。

只卷低价的Temu,与谋求“三好”的名创优品,在核心竞争力上也出现了分野。

低价是Temu的核心竞争力,因此,其策略是爆品思路,一盘低价货,通达全球化。

当然,我们认为,这只是Temu的阶段性举措——正如拼多多从五环外起家,如今猛攻五环内,还把iPhone等高价值商品作为低价标杆一般,未来Temu靠极致低价敲开大门之后,必然也会上攻中高客单价品类。

而叶国富则认为,消费的本质是开心。

基于这一思路,名创优品的核心竞争力,除了以性价比满足基本的功能价值之外,还迎合兴趣消费,提供“情绪价值”。

这一战略定位,也适配其核心品类——大美妆、大玩具,大IP等。

上述品类,很大程度上属于悦己消费,而眼下,撩拨兴趣、满足情绪、锚定爱好、引领审美的开心式消费哲学,已成大众消费的公约数。

当然,名创优品进入的全球100多个国家,文化环境、兴趣消费、审美偏好大有不同,因此,在本地化上,名创优品也必须深度介入。

为了达成全球本土化(Glocalization),在多雨高温的东南亚,名创优品强化了美妆产品的防水防汗功能;欧美的大House,适配体积大、价格高的大公仔;在中东,女性们的黑袍普遍没有口袋,小包装的湿巾更受青睐;来到西方世界的DUNDUN鸡,变装为圣诞鸡、复活节鸡等节庆公仔;而在印度,留香时间长的厚重香型更受追捧等。

Temu和名创优品在重点品类、品牌定位、核心竞争力上的分野与分歧,其实并无高下之分,只是适配其当前发展阶段的最优解。

战略不同:超级品牌VS超级平台

尽管都在全球化上一路狂飙,但Temu和名创优品的增长路径,却存在显著差异。

相对来说,聚焦线上的Temu,身段灵活,增长模式更轻便。

为了快速打开美国市场,今年2月,Temu豪掷1400万美元,创下了该赛事广告的历史最高价,也成为了有史以来在“超级碗”投放广告的最年轻品牌,以此传递其低价心智。

根据最新消息,Temu计划在2024年2月11日举办的美国超级碗比赛中,再次投放30秒的广告,这将是Temu连续第二年在美国超级碗亮相。

而名创优品却主动干起了重活,依靠看似笨重的线下门店展业。

截至 2023 年 9 月 30 日,名创优品已遍布全球 107 个国家和地区,全球门店数达 6115 家,其中,国内门店数达 3802 家,海外门店数 2313 家。

不过,在线下门店的选址上,名创优品颇费心机——插旗全球著名地标和顶级商圈。

11月10日,名创优品英国旗舰店在伦敦牛津街正式开业,占地近3000平方英尺;而在今年5月,名创优品成为了首个入驻美国纽约时代广场的中国品牌,后者有着世界十字路口的盛名。

而在纽约曼哈顿第五大道、巴黎繁华的老佛爷百货旁边、伦敦顶级商圈韦斯特菲尔德(Westfield)购物中心、迪拜的迪拜购物中心(Dubai Mall)等等海外寸土寸金之地,名创优品都陆续亮起了招牌,在其一些门店的旁边,还盘踞着全球最为知名的大牌,如爱马仕、LV等。

为何名创优品要重金砸向门店?

其一,过去这些顶级商圈,鲜少甚至压根没有中国品牌入驻,因此,名创优品一旦入驻,就具有很强的冲击性,以看似悖于常识的出场方式,迅速占领用户心智;

其二,与全球大牌比邻而居,同时又叠加极致的性价比,可以打破中国商品“低质低价” 的传统偏见,让名创优品的三好属性脱颖而出;

其三,这也与名创优品的定位有关。其商品不止满足基本的“好用”功能需求,好玩、好看的属性,必须通过门店的面对面场景,才能充分释放。

其四,欧美等国家的物流费用较为昂贵,而名创优品在美国聚焦在“10美元”上下区间,因此,相对来说,门店售卖,反而能保障成本和定价优势。

其五,门店可以建立排他性壁垒——比如类似购物中心这样的商圈,为了提升整体业态的丰富性,通常只会引入一家同类型的商家,名创优品一旦抢先入驻,同类型的品牌很难跟风入驻。

因此,尽管上述地段,看似价格高昂,但名创优品的ROI却相当可观。

据名创优品CMO刘晓彬透露,名创优品的美国时代广场全球旗舰店,虽然月租金高达35万美金,但在开业后,纽约时代广场店首月业绩接近1000万元,刷新了美国单店销售记录,所以不仅能轻松覆盖高昂的租金,还能带来可观收益。

而名创优品未来将在纽约曼哈顿第五大道上,开设的三层独栋1000平方米大店,月销售额则有望冲击时代广场店的两倍以上。

当然,除了地标门店之外,名创优品在海外的其他门店,也在有意控制成本。比如美国单店的平均月租金,力图控制在每月10万美元之下。

虽然名创优品以线下门店扩张,看似增长模式更笨重,但其直营门店趟路跑通之后,后续可以利用代理人、合伙人模式为杠杆撬动增长。

财报数据显示,无论国内国外,名创优品的直营门店占比都很小,合伙人和代理门店都占据绝对大头。

尤其在海外市场,合伙人和代理模式,更为必要——后者掌握充裕的本地资源,可以拿到更好的地段、更低的租金。

比如名创优品在墨西哥的代理商公司,有三分之一的股权属于当地最大的连锁超市Grupo Sanborns,而这家集团的老板是墨西哥首富Carlos Slim,手握着海量的用户资源以及线下业态,且零售经验丰富,可以助攻名创优品快速在此打开局面。

归根结底,Temu和名创优品的渠道布局、增长路径大有不同,是因为Temu的定位是超级平台,而名创优品的目标则是超级品牌。

超级平台模式下,Temu通过高效极致的控价模式,引导其海量供应商互相内卷,让高性价比商品在激励厮杀中脱颖而出。

在这场博弈中,商家进进出出,产品来回更换,是个动态博弈的过程,用户只认Temu,不熟商家,也无需忠于某个单一品牌。

超级品牌模式下,产品虽然持续迭代,但产品承载的价值符号,满足的目标群体,却有相对的一致性和延续性。

于名创优品而言,无论是IP联名产品,还是“三好”标尺,以及盘踞在全球顶级商圈的旗舰门店,都承载了其打造全球化品牌的重任。

回望中国企业的漫漫出海征程中,过去无论是零售品牌还是互联网大厂,其业务还是以国内大盘为主,在海外市场多局限于小打小闹。而名创优品,TEMU以及Tiktok,则突破了前述桎梏,未来其海外大盘,大概率会比肩甚至超越国内业绩。

它们既有共性,又有个性的出海方法论,也能给后续中企出海带来诸多启示和信心。