根据商学院报道,文化意识和生活方式一直在变化,零售渠道一直在迭代,从物以类聚到人以群分,用更新更高效的流通方式服务生活。

伴随渠道升级会形成:新商品体系,新消费人群,新消费场景、新数据系统,新组织管理

第一代线下零售:百货、商超、购物中心、便利店、专业卖场、连锁渠道

第二代线上零售:平台电商、垂直电商、O2O平台、社群电商、媒体电商、微商

崛起中的新零售:连锁便利店、无人零售、办公室货架、自动售货机、SPA(自有直营品牌)、盒马模式

美国近200年来,工业和信息化很彻底,零售信息化和商品流通网络成熟高效。中国积累时间短,30多年来,受限于信息化,基础设施和管理方式,流通网络不够成熟,效率还是低。

第一代线下零售,毛利水平基本在20-30%, 聚货流通是核心,净利率1%-5%不等,由于运营粗放和形态过时,对比零售坪效,渠道效率要比美国日本低很多。

第二代线上零售,依靠互联网信息化和获客的网络效应,形成平台和垂直两种模型,边界越来越不明显。

- 网络效应:平台的双边逻辑,需要更大流量,更好商家,更优匹配,更高效转化,技术的功底,有了流量和交易规模,就有了影响力和盈利扩张的基础。

- 规模经济:垂直的逻辑,靠互联网产品各种方式低成本规模获客,打破传统依靠开店,线性获客扩张的固定成本。线上聚合订单垂直零售,从而优化供应链,优选商品,卖货赚钱。

看上去流量竞争日趋激烈,线上被平台垄断,线下传统实体积累深厚,但其实每7-10年一代人的文化倾向和生活方式都会变化,人也一直都在逐新求变。

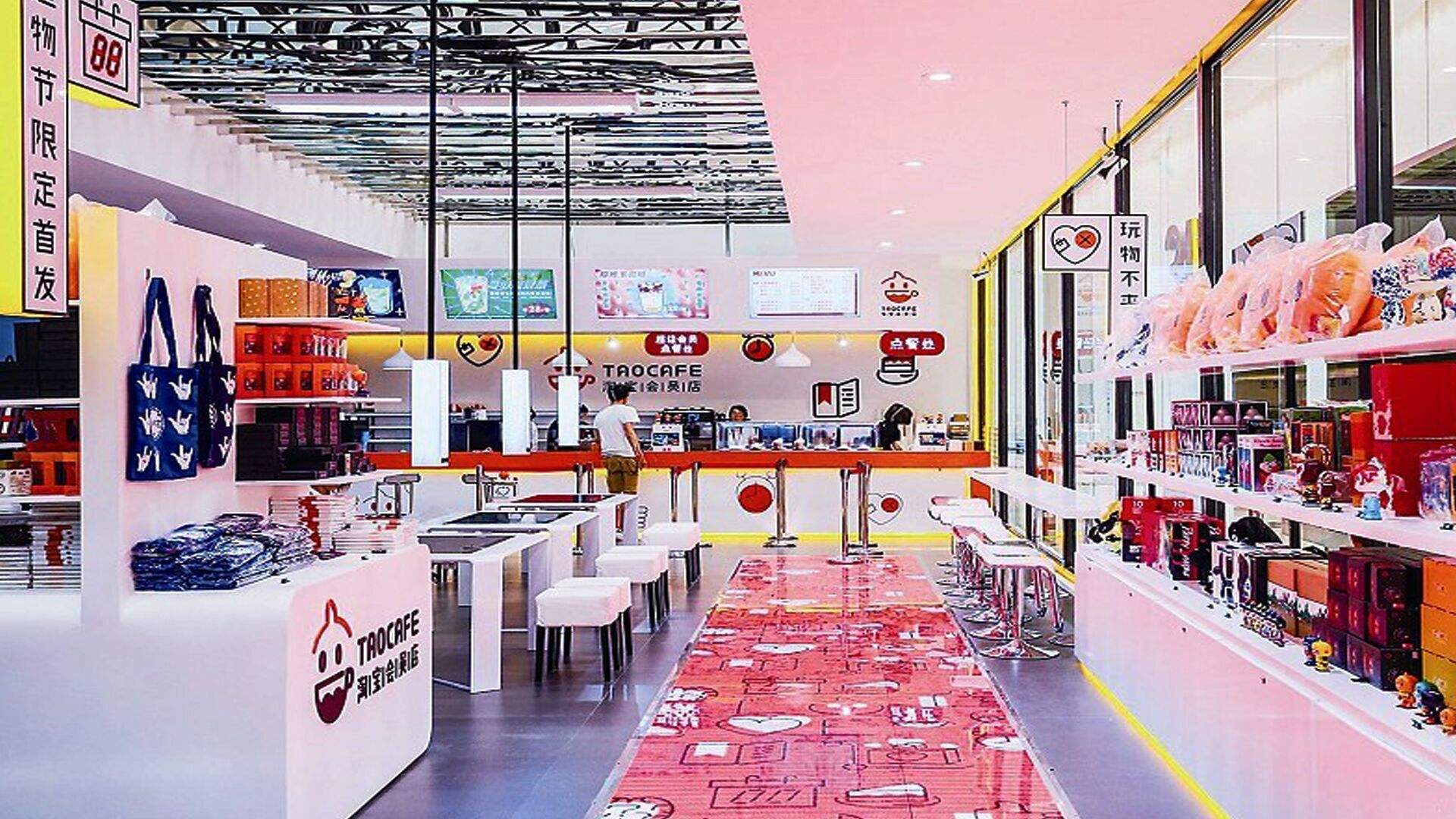

第三代零售形态崛起,针对不同人群的需求,重构商品结构和购买场景,用新技术和数据提高渠道效率。最近有一些比较热闹的新形态:

新型便利店,自动售货机,办公室货架,无人零售

这四个新渠道,针对基本相同的人群,相似的生活消费习性和喜欢的产品,在工作生活的不同场景中,以不同形式卖货。下面就从几个维度来分析他们发展的一些可能性。

四个新渠道崛起的几个基本因素:

- 需求端:存量效率低,增量有空间;整体人群消费需求增加,以及对某些品类需求增长,如零食

- 供给端:商品更新更好,供应链优化,流通体系成熟

- 购买场景:更合理,更便捷

- 密集度:没有集中度就没有真正的产业升级,能产生密集度和规模化是零售生产利润,形成壁垒的核心,因为密集度会带来:1、供应链成熟,运营效率提升,毛利提升,从而提升利润 2、形成渠道品牌溢价,输出品牌、供应链和管理,开放加盟模式迅速规模化盈利

- 最终利润来源:1、卖货 2、加盟 3、广告 4、增值服务

便利店

两个核心:通过密集度组织供应链,通过开放加盟盈利

市场空间:

日本:9000亿市场,渠道渗透率~9%

中国:1300亿,10万家店,渠道渗透率~0.5%,年增长率11%

国内生态:

外资便利店:

在日本:711、全家、罗森在日本市场规模盈利主要靠加盟,加盟比例都超过95%

在中国:外资便利店在中国加盟比例目前都超过60%,一二线城市为主,全国化扩张趋势明显,但依赖于与各地区域运营方的合作。

内资便利店,商品结构里烟酒占比高(外资食品占比高),运营效率低。受限于供应链和扩张成本,呈现地方割据态势。广东有美宜家、四川有红旗连锁、山西有唐久、上海有快客。

传统上市对标:

上市5年的红旗连锁,集中在成都周边,3000多门店,2016年~60亿收入,~2亿净利

国内便利店经营效率低,体现在:

- 坪效低: 国内年坪效2-3万,日本14万,台湾9万

- 客单低: 目前国内客单价15-20,是日本一半

- 客流量低:日均客流量400,也是日本一半

- 毛利低: 国内毛利25%左右,日本30%

关于便利店投资的思考:

已经上市的红旗连锁,做了20年,目前是按照57倍的PE估值的;

不负责任地泛泛算一下,现在一级市场便利店的估值大约都在6-8倍的PS,如果上市时还没有盈利,在继续扩张,走港股假设可以用3-4倍PS做估值基础。

市场上目前有1000家店的连锁基本都运营了10年以上,但现在结合产业和互联网,便利店的发展速度可以更快,那么假设:

- 上市时要500家店或更多,贡献10亿左右的年收入,有地域性品牌和集中度,可以开放加盟扩张。

- 0-30家店至少需要1-2年时间,30-500家店的扩张做得好可以通过2-3年的扩张或局部并购完成,现在来看整体的周期4-5年正常;如果要有很扎实的IT数据系统,食品工厂,配送体系,1亿美金往上的资金支持是必要的。

按照目前市场的格局,不同阵营的资源,大家会有不同的成长扩张策略。但无论如何价值提升核心是:

- 提升毛利空间:重组商品结构,提高鲜食比例+自有产品

- 提升客单价:流量效率高的location,环境,更贴心的选品

- 提高流量:线上平台流量运营

- 门槛:供应链完善度,密度,运营,人员管理,品牌,开放加盟的可能性

- 要小心:风口上地租涨价;松散人员的管理;现金收付风险

自动售货机

日本:自动售货机商品SKU~6000种,500万台,人均23人一台,人均年消费3000

美国:平均35人一台,总共650万台

中国:国内目前有23万台自动售货机,人均6500人一台, 90%左右是饮料机,市场空间可能有1000万台

标杆企业:友宝

2010年成立,2016财报里,目前有自营(3.5万台)+加盟(2.5万台)的自助售货机共6万台左右。

总收入约16亿,其中卖货11亿,上架广告收入2.8亿元,买卖租赁机器收入1.3亿,净利润只有7000万,证明卖货运营还是亏损的,20-30倍PE估值。

覆盖全国33个省,70个市,单机一天卖100块左右。一线运营人员大约1,133人,占总员工一半以上,每人可以运营30台。

2017年友宝的KTV业务,目标铺设4万台,7亿元营收和1亿净利润

自动售货机的市场有增量空间,但从友宝的发展能看到规模化运营和盈利的难度也非常大

办公室货架

看市场空间,国内企业5000万,一、二线城市,有1亿左右可target的用户,早期最适合的核心写字楼有2000-3000,企业终端货架容量10-20万,日流水50-80,早期有10-30亿的市场空间。

目前的player靠前的有上千的货架量,到上万时就是本赛道竞争,再扩张就切到了其他几个新零售渠道竞争。

从供给端看扩张可能性:

起步容易,场景刚需,也许它目前不需要场地租金,以后也不会被收;但最终还是要有成熟的后端供应配送体系,到了一定规模后的竞争就是和其他几个新渠道的竞争了,供应链、选品、数据系统能力,用户ID信任体系,商品运营水平,复购, 融资,竞争激烈。

投资价值:

融资能力,一线推进执行速度,商品运营策略,选址逻辑和对用户心态的理解都很重要,也许投得早或有大体量资金和后端资源值得参与。

无人零售

市场空间:现阶段一二线城市流量更适合,能创造一部分增量市场,未来会成为一种新的零售补充渠道,但目前与传统渠道相比优势不大。

需求端: 我在想,一个无人便利店可以吸引我经常购买的因素:1、商品有刚需大众,也有新品升级,对便利店里日常需要的商品有替代性,比如进口零食,日系个护; 2、付钱买货足够便利; 3、在我日常停留会产生突发需求的活动范围

供给端: 一定地域内的运营模型相对更标准,容易快速加盟扩张复制;可以进入的场景更多,会带来新流量;日流水2500-3000,10w-20w/个投资额,毛利率35%

无人便利店和其他形态的新渠道,前端抢占的是同一批流量和消费需求,后端要构建的是一样的供应管理体系,只是有了一个低壁垒快速起步的方式。一代人的生活场景5年内不会发生太大变化,可布局的位置有限且和传统竞争优势不明显。复购对地理位置和商品运营的要求很高,很多适合的场景租金和入场费还是一个成本。

获取流量的新方式层出不穷,新渠道一直都有机会。

逐新求变的人群,不断演化的文化,点滴革新的生活方式,期待能连续把握几个时机,打破巨头资源壁垒,不断壮大的零售新星。