“我的手机上安装了两个出行应用——Uber和Lyft。虽然Lyft通常比Uber更便宜,但Uber比Lyft的覆盖地区更广。所以,为了避免关键时刻在某些地方叫不到车,我还是得安装一下Uber备用。”喜欢在国外旅行的维佳向懂懂笔记展示他手机上的必备安装软件。

而作为加拿大本地用户,目前住在魁北克蒙特利尔市的赛蒙,也体会到了Uber的另一种便捷性。由于蒙特利尔是以法语为主,路边很少有“招手即停”的出租车。不太懂法语的赛蒙如果想要用电话预约出租车,就会遇到语言的障碍。

幸好支持多语言的Uber给了赛蒙一个全程不用和司机进行任何法语沟通、仅靠系统自动定位和输入目的地便能出行的机会。价格比出租车费用低很多,付款方式也极为方便。

这种便利还给赛蒙带来了新的工作机会:赛蒙在几个月前完成了在Uber官网上注册、上传驾照、背景调查、线上培训、申请税号等一系列准备工作,很快成为了一名兼职的Uber司机。

几周前,赛蒙分享了他在这一过程中的体会:“总的来说,由于Uber现在在魁北克的共享出行领域市场一家独大,垄断以后,必然要取得一个高额的回报。Uber现在抽成的比率高达25%。以一个车费5元的订单为例,Uber要收取1.25元,司机得到3.75元。在此之上还有一个不管距离远近的2.1元的叫车费。同时乘客还要支付15%的消费税。最后乘客实际支付8.16元。”

“因此,在Uber同时收取叫车费用并按比率抽成的情况下,司机只能得到乘客实付费用的不到一半。对收入的期望不能太高,不过,在业余时间挣挣零花钱还是可以的。”赛蒙说道。

在摩根士丹利投资银行工作的马克,挣的钱也绝对比我们大多数人都多。他不仅是摩根士丹利的投资专家(领取数百万美元的年薪),还在过去一段时间里兼职做了Uber司机。不过,这不是因为他需要更多的钱,而是因为想要在和其他银行的竞争中,获得服务这家公司上市的机会。

据《华尔街日报》报道,这只是银行家为吸引潜在客户注意力而做的一件事。马克长时间的付出可能会得到很好的回报。如果Uber选择摩根士丹利作为其上市的最大承销商,马克将可能获得Uber司机有史以来见过的最大奖励。

Uber正在影响着越来越多的人,因为,它要IPO了。

对Uber新CEO达拉·科斯罗萨西以及管理层来说,在上市前如何获得好的估值,成为他们最大的焦虑。上市不仅是管理层的个人意愿,也是Uber在明年要对软银等投资人兑现的承诺。

“一专多能”:拼命多元化,导致增长放缓

在面对创业公司“是要在单一方向聚焦,还是要业务多元化以争取更多可能”的选择时,一边探索和投入新领域、一边“壮士断腕”舍弃部分亏损市场的Uber,显然选择了后者。

据英国《金融时报》在今年10月报道,Uber正在测试一种名为“Uber Works”的新服务,以提供安保、酒店等行业里的短期工作。企业可以从Uber平台上雇佣短期的工作人员(比如服务员或安保人员)。这项服务在今年早些时候在洛杉矶进行测试以后,目前正在芝加哥试运行。

这一举动标志着Uber最近扩大业务的努力。此外,Uber首次向投资者展示了餐饮外卖服务Uber Eats成立四年后的业务数据,并在上个月宣布将扩大Uber Eats服务,以覆盖美国70%的人口。Uber选择在这个时间段(2018年底)推出Uber Eats的业务数据,无疑也是将其视为整体业务布局中的一支值得让投资者期待的潜力股。

值得一提的是,Uber还在今年1月首次增设了首席多元化官的职位。达拉·科斯罗萨西在今年4月接受CNNMoney采访时说:“Uber在增加多元化和包容性的路上,才刚刚开始。”

不过,Uber的快速业务多元化正在导致增长放缓。据CNBC在11月14日报道,Uber在第三季度相比第二季度的亏损递增,损失上升至近10亿美元。其他同期的业绩数据分别为:

- 收入29.5亿美元,比去年同期增长38%。

- 在向司机支付以前收取的总预订金额为127亿美元,同比增长34%。

- 调整后的净亏损额为9.39亿美元(第二季度为6.8亿美元)。

- 调整后的EBITDA(税息折旧及摊销前利润)亏损为5.27亿美元,同比下降13%,但自第二季度以来增长了24%。

- 手头现金从第二季度末的73亿美元减少至65.5亿美元。

- Uber Eats总预订额为21亿美元,同比增长150%。

与Uber要在不同的垂直行业实现服务多元化的计划不一样,其在共享出行领域的竞争对手Lyft目前看起来似乎更专注于支持在移动领域的业务,而不是分散到多个行业。

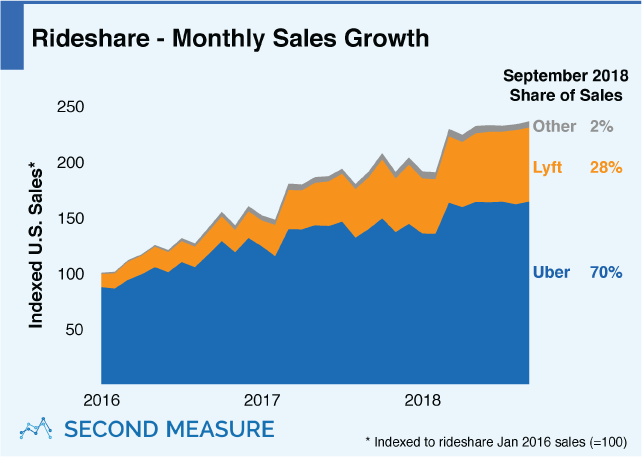

不过,尽管一年以前Uber背负了创始人特拉维斯·卡兰尼克离开等一系列的争议和舆论,但据数据分析平台Second Measure在今年9月的数据显示,Uber在美国的共享出行市场仍占据着70%的份额,处于领先地位。Lyft的市场份额为28%,比今年初上升了2个百分点。

在业绩数据上,科技新闻网站The Information显示:Lyft在今年上半年收入9.09亿美元,比去年同期增加了一倍多;净亏损为3.73亿美元(去年同期为2.06亿美元);毛利润率在今年第三季度增长了45%(去年同期为38%);营销支出占其收入的百分比从去年的54%下降到今年的43%,减少到2.42亿美元。

可以认为,Uber和Lyft正占据美国共享出行领域的绝大部分市场。对二者来说,在经历初期巨额的市场投入和支出以后,在未来如何缩减成本,实现正向现金流同样重要。

IPO估值:“一专多能”,利弊几何?

达拉·科斯罗萨西今年7月在科罗拉多州的2018年财富头脑风暴技术会议上说:“我不认为在上市之前开始盈利是绝对必要的。但公司需要一条明确的可以通向盈利的道路。重要的是要产生现金。”

与其说Uber想要通过业务多元化,在更多的领域触及到更多的消费者,不如说Uber正在积极地寻找共享出行领域以外的其它可赢利点。一旦公司上市,更广泛的商业模式也可能对潜在投资者更具吸引力。

尽管业务多元化在最开始需要更多的分散投入,并会导致增长放缓,但这是希望“一专多能”的Uber必须在短期内承担的风险和代价。不过,Uber在四年前开始的多元化尝试“Uber Eats”已初见成效。

对于Uber的管理层和投资者来说,Uber Eats在今年第三季度的业绩中可谓表现亮眼。在全球约500个城市开展业务,总预订额为21亿美元,同比增长150%。消费者科技公司Edison数据显示,在今年7月的美国餐饮外送服务市场中,Uber Eats占比28%,仅次于已成立14年的GrubHub的34%的市场占比,并已赶超成立5年的DoorDash的18%的市场占比。

达拉·科斯罗萨西期望,Uber Eats的增长最终将转而推动Uber共享出行业务的增长。

在此之前,摩根士丹利及高盛投资银行向Uber提交了IPO估值计划书。其中数据显示,可能对该公司估值为1200亿美元,远高于上次报告的620亿美元估值。

虽然也有一些银行家表示,当Uber希望投资者知道它不只是共享出行平台时,可能会使公司在IPO中更难估值,不过,据华尔街日报消息,摩根士丹利及高盛投资银行对Uber Eats也做出了高达近200亿美元的估值。

值得注意的是,仅Uber Eats一项业务的估值当前就已赶超Lyft整体的150亿美元估值。不难看出,在Uber的多元化业务中,产生盈利的业务,能让投资者看见未来更多盈利的可能,从而帮助其提高IPO估值。

据CBS新闻报道,有利于提升IPO估值的,除了Uber Eats, 还包括Uber在其它共享出行服务如中国的滴滴出行和印度的GrabTaxi中所持有的股份。

Uber Eats:有用户欢喜,有餐厅担忧

懂懂笔记注意到, Uber Eats到目前为止在Uber官网上总计获得771条用户评价,评分为满分5分。在苹果应用商店中总计获得973541条用户评价,评分为4.8分。这些评价足以让新用户产生“值得一试”的想法。

“总体来说,我觉得物品的单价还算合理。也不再需要担心进入一个陌生的餐厅和一群不认识的人一起吃饭时,衣着外表看起来如何。食物可以直接被送到我家门口,花费的时间和我自己来准备差不多。更重要的是,每天还可以变换要吃的菜谱。这可以让我的未婚夫觉得我的厨艺正在变得越来越好(虽然他并不知道真实情况)。”署名“粉色变色龙”的用户在苹果应用商店上这样评价。

事实上,对于负责Uber Eats餐饮外送业务的Uber司机来说,共享服务的本质并没有太大变化。区别只是车里面的要么是乘客,要么是放在包装盒里的食物。

不过,今年3月,福布斯新闻网站刊文表达了Uber Eats可能会让餐厅陷入破产的担忧。原因是Uber Eats在提供外卖服务时,会按订单总价的30%收取服务费。而这笔服务费需要由餐厅承担,且不允许餐厅通过提高订单价格的方式来弥补该成本。

数据显示,2016年,外卖订单占据美国餐厅总销售额的7%。在去年6月摩根士丹利发布的一份研究报告中,预计这一数字最终可能会占到所有餐厅销售额的40%。这一比例在城镇地区可能会更高。

尽管餐饮外卖公司认为外卖订单可以成为一种营销形式,总部位于费城的Honeygrow快餐连锁店的首席执行官贾斯汀·罗森伯格却表示:“问题在于,由于消费者更多地使用Uber Eats等服务来预订更大份额的餐食,外卖订单实际上在开始取代一些餐厅的核心业务,而不是对业务进行补充。而且外卖订单比在店消费带来的盈利更少。外送服务表面上是在给餐厅带来业务,实际上是在带走利润。”

家住纽约市曼哈顿翠贝卡街区的戈捷在2013年开了第一家名为Mulberry & Vine的餐厅,那时餐厅不提供送餐服务。如今这家餐厅的主菜出现在Uber Eats的热门订单清单上,外卖订单约占到销售额的30%。灰色的装满食品的纸袋在收银台旁排成一排,等待送餐员送货。

或许在外人看来,Mulberry & Vine代表着一个现代成功餐厅的故事。但戈捷描绘了一幅更为复杂的画面:“我们知道,随着外卖订单增加,我们的盈利能力在下降。对于每一笔外卖订单,其中20%到40%的收入要用于第三方平台和快递。在过去三年,餐厅的所有利润额缩减了三分之一。唯一明显的原因就是向餐饮外卖的转变。我认为这个问题比很多运营人员意识到的要更严重。以后在外卖订单上我们可能会亏损。或者,最好的情况也就是收支平衡。”

但是,正如Uber当初进入出行市场时,给传统的出租车等出行方式带来变革一样,Uber Eats对传统餐饮行业的冲击也并不让人意外。市场是接受新模式,还是为了保护传统模式而拒绝接受变革?对2C的业务来说,或许最终还是要看消费者的选择。

【结束语】

在摩根士丹利和高盛银行已经向Uber提交估值计划书以后,据相关消息称,随着Uber决定主承销商将花落谁家,Uber的IPO很有可能在2019年上半年进行。如果Lyft也在2019年如期上市,届时2019年将可以被称为这两大从出行领域发展起来的独角兽IPO之年。

而对普通用户来说,当未来手机上有更多的“Uber”应用可以安装时,或许也等于多了一个不错的生活方式选择。