摘要: 这篇文章,将是对于整个P2P行业乱象的梳理与记录,以及为什么P2P模式在中国不能完全成立的逻辑论证。

随着团贷网倒下,红岭创投宣布清盘,2019年的P2P行业又不安稳了。

2019年4月28日,母公司金诚集团实控人韦杰等33名高管因涉嫌非法集资,被警方带走,这家号称资产规模超700亿的公司轰然倒塌。

如果是我知乎时期的老读者以及购买我过live的人应该非常清楚,近3年来,对于国内的P2P市场,我始终秉持的态度就是普通人对于谨慎碰,最好是不要碰,这个行业是存在系统性风险的。

当然这么公开讲P2P是有代价的,每一家被我公开怼过的P2P都给我发过律师函乃至起诉书。

但这十几张律师函是我的光荣。

因为他们中没有一家活到跟我的官司开庭,其中离我最近的是团贷网,差了4个月,白白让我花了很多律师费,可惜了。

这段时间监管开始推进P2P的备案,高标准,严要求,务必保障投资者权益,这轮备案结束后,这个市场将只有真正有实力的巨头存在,大多数中小机构会被清退离场,这个行业确实是需要高门槛。

可以说P2P的游戏已经到了终局,谁会获胜仍未可知,但可知的是,活下来的机构,数量不会多。

而自2007年到2019年这12年间,围绕P2P产生的爱恨情仇,利益纠葛,无数家庭的幸福与破碎,无数投资者的高潮与坠落,无数机构的高光与死亡,还有很多事情可以讲。

这篇文章,将是对于整个P2P行业乱象的梳理与记录,以及为什么P2P模式在中国不能完全成立的逻辑论证。

是对P2P系统性风险的阐述,也是对那个狂热年代的祭奠。

1

P2P最早的起源有多个版本说法,有的说是尤努斯的格莱珉银行版本,有的说是英国的Zopa版本,还有的说是美国的Lending Club版本,这其实不重要,因为他们本质上都是指向同一件事。

P2P,Peer to Peer。

不完全是人对人,P2P的真实含义是,点对点。

真正的P2P平台,本身只是一个中介机构,作为一个桥梁,连接借款人/机构与出借人(投资人),撮合双方的交易,从中收取一定的管理费用,承担部分审核风险的工作。

P2P本身只是辅助,真正的投资决策是投资人做出的,其中的收益与风险,全部由投资人承担。

用一个最简单的例子理解就是,房产中介。

房东和购房者互相不知道信息,且不信任对方,中介出面协助双方交易,所有资金都放在银行的三方账户,中介监督双方完成交易。

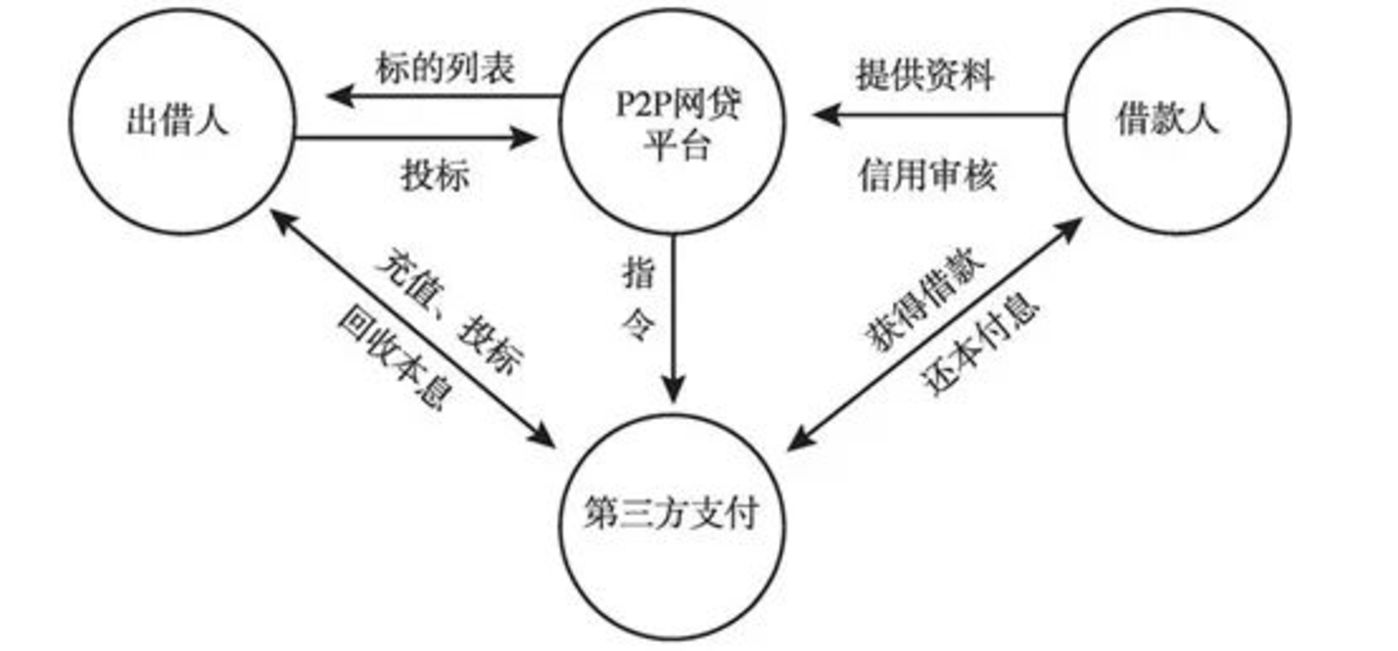

一个标准,且合规的P2P,应该是下图这样的构造。

独立的三方资金管理,清晰的借贷双方,点对点的权责厘清。

这个模式本身从理论上是没问题的,由于模式完全都是点对点,平台不触碰资金,所以理论上不存在挤兑这个概念。

每一笔资金都有定向的去处,所以每一个债权都有对应的标的,即使所有人一起兑付,由于债权和资金的一一对应,也不会出现问题。

害怕挤兑的根源是资金出口不明晰,合规的P2P不存在这个问题。

这种点对点的,高效的金融交易,曾经是每一个金融从业者的梦想,甚至其去中心化的思路要比区块链早很多很多。

可惜梦想只是梦想,残酷的现实没有给梦想留下余地。

2

理想中的P2P模型,在撞到现实时,会遇到2个悖论,这直接导致标准P2P是活不下去的。

第一个悖论是,投资人只接受收益,不愿承受风险,而P2P本身并不是刚性兑付的业务。

按照标准的P2P模型,交易是点对点的,应该是投资人自己决定投不投借款人,投了之后,钱一旦要不回来,风险应当自己承担,平台作为撮合方,可以协助追讨,但本身不对投资风险进行兜底。

其实就是那句说烂了的话,投资有风险,入市需谨慎。

这句话在任何一个成熟的市场都是真理,但在我国不是。

因为投资者本质上都不是合格投资者。

在国内大多数投资者眼中,投资从来就是一件只有赚没有赔的事情。

一旦出现了赔钱,他们不会去想着会是自己看走眼,而是觉得机构黑了他们的钱,会去搞死那个机构。

这件事情从炒房上就能看到,房子降价了会去打砸售楼处,但是房子升值了从来没人去给房产公司送钱。

说穿了就是严重缺乏市场教育。

这不怪投资者,国外的成熟投资者,都是经历过多次大磨难的市场教育,最终形成市场共识。

这个过程可能历经百年,而我们欠缺的,恰恰是时间。

这个时候,P2P作为中介平台,就很尴尬,投资人不接受亏损,亏损就来砸公司,而投资本身是必然有赚有亏的事情,这是自然规律。

虽然刚性兑付是违背自然规律的,但敢于违背刚性兑付的机构,会被投资者淘汰。

这是一个不合理的需求,是一个畸形的循环。

并且刚性兑付本身也是国家明令禁止的,投资有风险是国家宣传了几十年的标语。

一头是刚兑不合规,一头是不刚兑就会死,这是P2P的第一个悖论。

3

P2P的第二个悖论是,高投资收益与风险的逆向筛选矛盾。

银行活期/定期存款,0风险,年化1到5个点之间,与时间有关。。

银行定期理财,基本无风险,年化3到5个点收益,与期限有关,往往有投资门槛,1到10W不等起始资金要求。

以余额宝为代表货币基金,风险无限趋近于0,年化收益是3到4个点,有点是随用随取和0资金门槛。

以上为超低风险投资的真实收益率,有兴趣的可以看看国外的投资收益率,和这个差不多。

信托,存在一定风险,年化6到10个点,期限较长,投资门槛较高,50W起,不允许刚性兑付。

企业债,存在一定风险,年化3到10个点,每天有专门市场交易,容易出黑天鹅,最近各类上市公司频频暴雷。

以上为存在明确风险的真实收益率,童叟无欺,且往往有真实资产做抵押风控,出事也是小概率事件。

一个典型的庞氏,持续了20年,金额500亿美金的麦道夫骗局,让华尔街大佬疯狂的投资产品,年化收益是多少?

也不过10到12。

以上为明确的庞氏骗局的收益率,从一开始就注定完蛋的骗局。

而P2P呢?

年化8到30个点,高于10个点的比比皆是,期限较短,1元起投,往往对外宣称无历史逾期,实质性刚性兑付。

P2P凭什么做到这个收益率?

他们在优质资产上抢不过银行信托,资金成本更是银行的好几倍,他们凭什么给出这么高的收益?

是神仙操盘吗?

神仙操盘的结局往往是仙人跳。

一般P2P给到投资者的收益在8个点以上,高的十几个点甚至几十个点的也有,再加上获客成本,运营成本,工资支出,资金通道成本,保证金等等一系列成本,P2P平台的资金成本基本都在15%以上,更高的也有。

那么问题来了,P2P平台以15个点以上的成本搞来的资金,需要以多少的价格放出去才能有的赚?

考虑到部分坏账的情况,这个数字应该是20%以上的年化。

如果对企业融资这个领域有所了解的人,应该知道,这个融资成本,正常企业是承受不起的,连毛利都不够,肯接受这种费率的企业,到底是什么样的货色?

或许一些个人借款可以接受这个费率甚至更高点,但问题是,他们为什么要借这个钱?他们为什么不能从银行借更便宜的钱?

这两个问题的答案都是同一个,那就是银行和大机构不愿意与这些企业或个人发生业务,认为他们风险高。

高风险群体的收益,必然不高,P2P公司很清楚这笔账。

但是不给投资人高收益不行,不给高收益,投资人就去别的给高收益的机构了,这将直接导致机构资金流入不足,同样会完蛋。

一头是要给投资人高收益,一头是投资标的高风险,这是P2P的第二个悖论。

4

如果你认真读到这里,你就会得出一个和我一样的结论,正规的P2P业务模式在当前的环境下,是活不下来的。

资金成本比正规机构高,投资标的比正规机构质量差,投资人要求必须刚性兑付,政策监管要求又不允许刚性兑付。

此路不通。

但不疯魔,不成活。

为了活下去,很多P2P机构纷纷开始了种种疯魔操作。

让所有人的不合理的要求都被满足的操作,本身一定也是不合理的,甚至不合法的。

面临生存威胁时,每一个P2P机构都红了眼。

既然没有办法保证每一笔点对点的投资都0风险,那干脆把所有资金都聚在一起,用新流入的资金覆盖历史坏账。

既然没有办法保证每一个投资标的都是优质资产,但是又需要一些资产来吸引投资人入金,那干脆就人为创造优质资产。

大量P2P公司,就此走上资金池和虚假标的不归路。

他们的命运,在老板做出决定的那个时间就已经决定了,接下来的问题只是什么时候出问题而已。

5

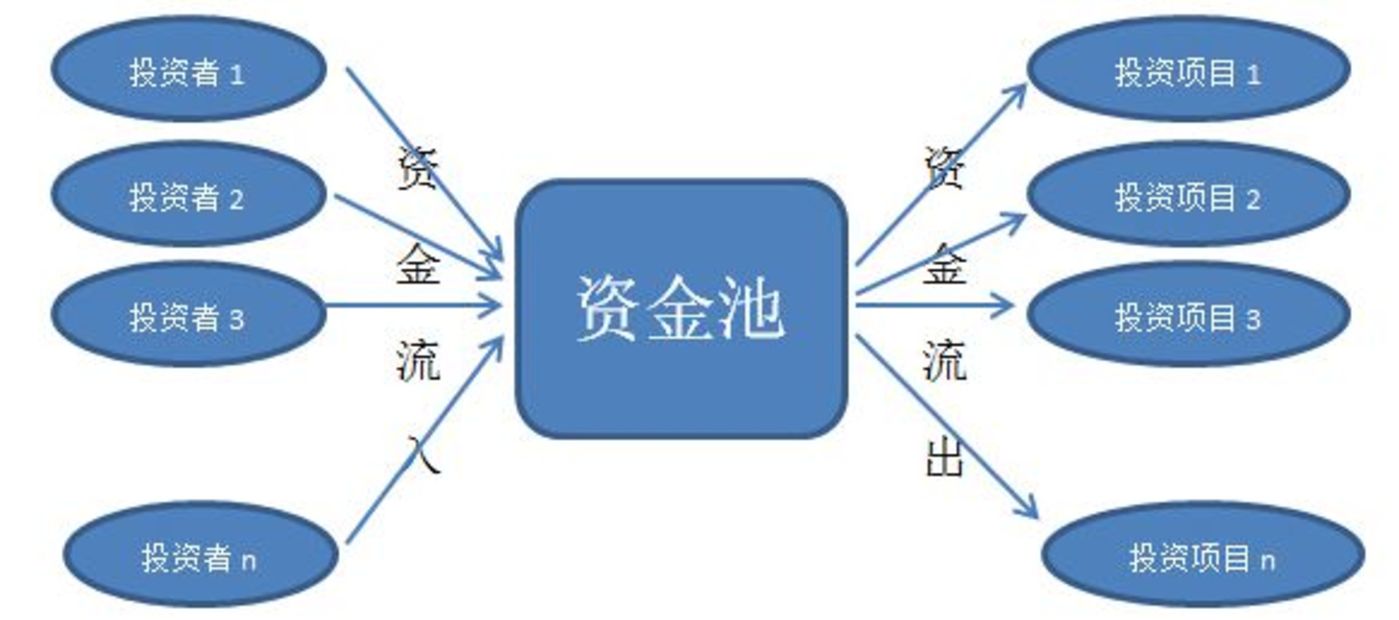

所谓资金池,就是把资金汇集到一起,形成一个像蓄水池一样的储存资金的空间,通常用在集资投资,房地产,或是保险领域。

简而言之,就是先把钱收进来,存在一个池子里不动,池子的另一端是投资标的,在这里面可以形成投资期限错配,用新投入的资金还老人的本金利息等一系列操作。

如下图所示。

资金池的好处是,作为平台方,拥有对资金的绝对掌控和分配权,这样可以玩出一系列超越经济规律的操作,最基础的就是用新投资人的钱还旧投资人的钱,不需要考虑标的物的风险。

更常见的操作是,挪用资金,把投资人的钱挪去做一些乱七八糟的投资,或者干脆私吞挥霍掉。

E租宝的老板当年可是买空了中国所有奢侈品门店的奢侈品,随手送给红颜知己的就是1.2亿的新加坡别墅。

全都是投资人的血汗钱。

当对大额的资金有了无限的掌控权,人性是经不起考验的。

这种资金池在我国是明令禁止的,首先是违背了P2P点对点的精神,其次是只要资金池一开,P2P平台连投资标的都不需要找了,直接玩儿资金击鼓传花就好,靠借新还旧过日子就行了。

这种东西还有另一个名字,叫庞氏骗局。

或者,非法集资。

这是国家重点打击对象。

6

资金池是用来管控资金的工具,而假标,则用来立资金流入的名目。

我当时在E租宝最如日中天的时候发文说他们是骗局,然后被搞的很惨。

为什么我敢说他们是骗局?

因为按照他们公开的说法,E租宝的钱是投到了生产设备融资租赁领域,而这个领域的市场是非常透明成熟和稳定的,一般平均费率在8%,而E租宝给到投资人的收益是平均14.6%,并且还给销售团队返佣,累计成本20多个点,这是非常滑稽的一件事,要么他们做生意是来送温暖的,要么就不是来做生意的。

如果不是做生意,那么他们是来干什么的呢?

还有就是E租宝公开的很多借款标的,用公开数据一查(天眼查,启信宝,企查查之类的工具),就能发现2个特征,一个是这些公司实际是由高管交叉持股的,另一个是这些公司的注册资本在近6个月出现异常变动,从小额变为大额,为的就是能吸收更多资金。

甚至仔细看他们的标书,都能发现大量重复的标书。

正可谓傻子太多,骗子都不够用了。

甚至很多实业公司有资金困难,看到P2P这么来钱,都纷纷成立P2P给自己搞自融,有实业担保的旗号,反而卖的更好。

如果现在你还在买P2P,建议你也认真查一查你买的这家公司,投出去的标,到底是什么货色。

如果是号称某某集团旗下的公司,你也认真想想,到底是集团实力给P2P担保,还是集团就靠着P2P自融续命?

这个很重要。

7

很不幸的是,我国很多投资人不仅贪婪,而且天真,天真到没有独立思考能力的地步。

他们在拿高收益的时候,从来没有想过一个问题,凭什么。

凭什么,这么多实业家辛苦一辈子,也没有这么高的利润,这么多的上市公司一年的净利润还不到P2P的零头。

这些P2P公司,凭什么给到这么高的收益。

P2P的谎言过于具有迷惑性,投资人又被贪婪蒙蔽了双眼,相信了P2P的一些宣传。

所谓国企入股,很多地方都有一堆僵尸国企,P2P主动上门送上钱和一小部分股份,就成了所谓国企股东。

所谓的上市公司,整个市场上有无数快要完蛋的上市公司,不需要很多钱就可以收购,对于非法集资的P2P而言,这并不困难,例如团贷。

所谓银行监管,银行只保证这个钱是到了标的公司,但是没法保证这个标的公司是不是P2P某个高管的某个亲戚私人控股的,这个超出了银行的业务范围。

所谓保险承保,只是保险保证这个资金在流转过程中安全的问题保险公司负责,不是说保险公司为坏账兜底,保险公司傻吗,为P2P兜底,好处给P2P拿了。

所谓实业集团担保,其实是实业集团活不下去了,没有正规机构给他们放款了,需要从民间吸钱来续命。

所谓的银行级数据库,只是恰巧机房和当地银行租在了同一个楼。

或许不能说P2P说了慌,只能说是他们没有把真话说全。

有时候真话不说全,就够了。

在这种误导的大环境下,再加上所谓互联网金融的光环,很多人都把一生的积蓄投了进去,他们根本没有意识到自己的诉求是违反经济规律的。

在那个年代,什么阿猫阿狗都去做P2P了,反正投资人傻,只要树立一个概念就会投钱,甚至很多投资人不是傻,是太聪明,是吃准了这家公司要借新还旧,自己投入越早,后面的人会给自己接盘。

但是市场是公平的,大量虚假标的和概念堆出来的击鼓传花游戏,不可持久。

2015年,2017年,2018年,历经了3次P2P跑路潮,每次都会产生大量哭天喊地的投资人。

雷潮来了,一地鸡毛。

8

玩假标的公司,死了。

不玩假标的公司,迟早也会死,因为实在是没有优质标的。

原本P2P行业,在2017年初就该全员覆灭了,因为那时候坏账频发,且由于早期P2P都是大额投资标的,一个标的出风险,造成的结果就是一个平台爆炸。

红岭创投的清盘,与早年大额标的的坏账有密不可分的关系,这是他们自己公开承认的。

红岭创投算是大额标的的代表公司。

但更要命的是,大额标的,玩不转了,那个时候要求P2P限制标的规模,企业标的不能超过100W,个人标的不能超过20W,限期整改。

鑫合汇和草根就是那个年代囤积了过多的大额标的,导致历史包袱过重,合规无望,终局已注定,这是给我寄律师函也解决不了的问题。

所有P2P公司都在纠结。

如果假标玩不下去了,资金池没那么容易了,还得保证资产是符合国家要求的小额资产,并且还要保证刚性兑付,应该怎么玩儿?

答案只有一个,高利贷。

绝大多数现在还没倒下的P2P,都是靠搞高利贷在维持。

9

上文提到过P2P本身存在的问题,那么能够支撑一个有问题的需求走下去的业务,会是什么状态?

只能是,更疯狂的业务。

每一家P2P公司,都是有历史坏账的,而高利贷的利润,夸张到可以填上这些坏账。

2017年,一个神奇的物种兴起。

互联网小额高利贷。

那个时候还不是714高炮,而是1000到3000元,1到3个月,月费率6%到15%的普通小额高利贷,又叫现金贷。

大量资产慌,且资产不合规,且资产有问题的P2P公司,开始转做现金贷,P2P筹集来的钱,都拿去放现金贷了。

那个时候,现金贷市场还是一片蓝海,获客成本不高,坏账不高,收益不低,并且由于额度小,恰恰好满足了监管的小标的人对人的要求。

大量P2P公司,在现金贷的第一波红利中,赚的盆满钵满,当时做的好的公司,一个月的净收益,是放贷总额的10%。

一头是P2P吸纳来的高额现金,一头是月10%收益的现金贷资产,印钞机开起来了。

很多现在还屹立不倒的P2P公司,都是趁着那个红利期放现金贷,把自己P2P大额标的中的坏账窟窿给填上的。

后来由于参与高利贷的公司越来越来多,底层人民的多头负债越来越严重,这形成了另一个击鼓传花的游戏。

游戏规则是,谁放款的费率高,期限短,砍头息多,谁才能赚到钱。

借款人本身只是待宰的猪。

而P2P公司的屠刀早已挥下,砍头息,暴力催收,生命威胁,各种乱象频发,大家都急着榨干他们的最后一滴血,趁热吃。

可以说,是底层人民的高利贷血汗利息,养活了很多表面高大上的P2P机构,以及那些享受着P2P高收益的所谓【高净值人群】。

很多所谓金融独角兽,吃的是血。

投资人拿到的收益,是带血的钱。

10

但是血馒头,也吃不长了。

315曝光了714高炮,大量公司收缩了高利贷业务,大量相关机构被打掉,警方直接把套路贷定义为违法。

但高利贷不死,只要有利润,就一定有人冒着风险去做。

尽管开动印钞机需要鲜血。

但只要不是自己的血,谁在意呢?

放贷者不在意,投资人更不在意,真正在意的人,又不掌握话语权。

315之后的第二个月,高利贷市场就在回暖,贷款超市的流量就在涨价,大量三方数据公司的调用量就在回升。

大家换了更多的壳公司,继续放高利贷。

但我说了,血馒头,吃不长了。

警方打击高利贷套路贷的决心是非常强硬的。

这次,警方的重点打击对象,不再是那些壳公司和贷款超市,这治标不治本。

他们打击的,是不合规的催收公司,催收,才是高利贷的命脉。

一个很简单的道理是,敢来借高利贷的,没有几个是善茬,大多数都是走投无路的人或者陷入赌博等不良嗜好的人,他们的一大特点就是,还款率低,潜逃率高。

公司想吸他们的血,他们也想黑公司的钱。

所以催收公司的手段自然就比较血腥,电话轰炸和语言威胁只是基础,很多催收公司甚至将借款人的照片P到黄图上进行散播威胁,还有的直接伪造律师函,甚至还有伪造公安通缉证明的。

为了钱,他们敢于践踏一切。

这轮打击中,业内最大几家的催收公司(包括为银行做催收的巨头)都被警方调查过,抓了很多人,整个催收行业都在瑟瑟发抖。

如果催收力量不再充足,将直接摧毁高利贷的根基,再高的利息,收不回来,又有什么意义呢?

而如果没有高利贷的暴利顶着,很多P2P公司拿什么来给投资人收益?

游戏再一次玩不下去了,吸不到底层的血,P2P就开始吸投资人的血了。

这个历史重演过很多次,这次也不例外。

11

自然规律的一大特点是,不管短期你怎么践踏他,从长期来看,你最终都要为自己做出的一切作出偿还,甚至加倍偿还。

违背自然规律产生的一系列畸形P2P,已经进入到了需要还债的周期。

这一次的雷潮,不止是几家公司,而会是行业大部分公司。

太多公司在玩儿资金池,没有真正搞点对点,而资金池怕的就是投资者信心崩溃。

或者说挤兑。

挤兑的威力,不需要我多嘴。

一家倒下,会导致剩下的人去恐慌性挤兑还活着的公司,从而导致暂时安全的公司也迅速陷入危险,然后会波及更大的公司,乃至整个行业。

就像传染病。

当前的所有P2P,都在面临资金池问题,资产坏账问题,高利贷无法持续问题,以及合规备案的实缴门槛压力。

这次的雷潮,和之前不一样,之前是1到2个问题爆发,这次是4个问题一起爆发。

4个问题同时爆发,必然会引发投资者信心崩塌,进而踩踏。

这就是我说的系统性风险。

在这个过程中,大多数没有知名度和实力的中小型P2P会出现问题,因为他们抗风险的能力极差,甚至我知道很多中小公司都认清了自己没法通过备案的事实,准备清盘或者跑路。

不要再相信这些公司吹嘘的实力雄厚了,最近黑市洗钱业务特别热闹,有多少是他们呢?

而现在广告打得凶的几家巨头中,有几家是心虚的吆喝呢?

团贷倒下的前一天,还在不停铺广告,无数大V给他们站台;

去年好几家头部P2P倒下前,还在公布自己的融资信息;

甚至所谓的P2P权威评测网站,旗下的P2P都跑路了,老板被抓进去了;

这个整个行业里,如果严格按照合规来算,没几家是彻底干净的,这都不算是秘密,是行业内的共识。

而对于投资者而言,可能不需要了解到这么深,只需要知道的是,这个行业不安全,这个行业的根基正在被动摇,新一轮踩踏和挤兑可能会发生。

所以我不建议在这个节点投资在P2P上了,因为一场大洪水即将到来,在洪水中活下来的,才是真正的凤凰,才是值得投资的存在。

古人云:君子不立危墙之下。

而等待,是一种优秀的品质。

在这个年代里,储备现金,留存实力,过冬,才是正确的选择。

蛰伏,等待下一个春天的到来。

起风了,希望我们都能活下去。

作者 /半佛仙人