“砍掉”手机业务后,美图财报大变脸。

8月26日,美图公司发布了2019年上半年财报。截至6月30日,美图实现营收4.64亿元,较上年同期的4.87亿元(减去非持续经营业务)同比降低4.7%。此外,美图持续经营业务经调整后的净亏损为1.7亿元,同比收窄41%。

相比2018年上半年,美图2019年上半年的营收结构发生了很大变化。

去年上半年,美图总营收(未减非持续经营业务)共20.52亿元,其中互联网业务营收为5.72亿元,仅占28%,其余72%的收入来自智能硬件。而今年上半年,互联网业务贡献了美图总营收的99.7%。

产生这一变化的原因在于,去年11月美图与小米达成了战略合作。

合作之后,开始由小米负责美图手机的研发、生产、销售和推广,而美图仅提供影像技术与美颜算法支持。

美图强调,公司已经成为一家以互联网为发展重点且现金流潜在波动较小的轻资产公司。随着业务变动,未来广告也将成为利润重要的驱动因素,智能硬件将不再是美图的主要营收来源。

所以在2019年上半年,美图也将智能手机业务列为非持续经营业务。

营收结构变化的同时,美图市值也经历了较大起伏。

从2016年12月上市至今,不到三年时间,美图市值从2017年初巅峰时期的近1000亿港元跌去九成。

截至8月26日收盘,美图市值为84亿港元(约合77亿人民币)。市值暴跌的根本原因是,工具产品起家的美图一直没有找到一个清晰的盈利模式。

美图表示,公司正处于向社交媒体转型的调整期,但外界对美图到底能不能靠社交产品将海量用户变现仍有疑问。

实际上,工具型产品的转型一直备受关注,作为工具型产品代表的美图在过去也经历包括硬件、电商、直播、内容付费、会员等在内的许多尝试。

2017年11月,曾主导微博商业化的微博前高级副总裁程昱加入美图,也带给美图较好的变现预期。但最终,大部分尝试都没有帮助美图找到下一块核心领地,曾经被寄予厚望的美拍也已掉入第二梯队。

未来,拥有3.08亿月活用户的美图将如何突围?

营收结构发生变化,从智能硬件到在线广告

8月26日,美图交出了上半年成绩单,广告业务开始担当营收主力。

财报显示,截至2019年6月30日,美图公司总营收为4.64亿元,同比下降4.7%。其中互联网业务营收为4.62亿元,占总营收的99.7%。

美图的互联网业务包括在线广告和互联网增值服务。在线广告收入同比增长27.2%,达到3.62亿元。在线广告正式成为美图最大的收入来源,在总收入中占比高达78%。

美图在2018年财报中曾提到广告业务的短板,“虽然销售人员带动的展示广告占2018年广告收入的大部分,但我们已进一步发展并调整程序化广告产品,如私人市场平台和数据管理平台。

随着美图秀秀社交媒体平台不断成熟并产生信息流广告库存,我们未来计划利用程序化产品来创建规模化的广告业务。”

本次财报显示,美图公司的国内程序化广告(主要包括需求侧平台广告)同比增长了98.5%,同时来自海外市场的广告收入也同比增长了67.4%。

而来自互联网增值服务及其他的收入同比减少了50.4%,主要原因在于美拍直播业务的下滑。

2019年上半年,美拍直播收入减少71.1%,原因是付费用户人数下降。由于美拍月活跃用户数下降及每月付款率降低,每月付费用户减少约85.8%。

美图解释,由于观众兴趣衰退及直播行业竞争加剧,公司正积极探索新的互联网增值服务,如高级订阅、美图魔镜、语音直播及其他交互式服务等。

而用户数的急剧减少也带来了最直接的压力。

虽然美图的用户量并不少,截至2019年6月30日,美图旗下产品的总月活跃用户数达到3.08亿,但与截至2018年12月的数据相比,仅增加0.6%。

其中,美图秀秀、美颜相机及美拍的月活用户数分别约为:1.23亿、0.77亿和0.1亿。其中,美图秀秀的月活与2018年底的数据相比,增长了5.1%。美颜相机和美拍都出现了不同程度的下滑,美拍的月活与截至2018年12月31日的数据比,下降了24.9%。

值得注意的是,这一季度,美图将智能手机业务列为了非持续经营业务。此前直到2018年年底,智能硬件一直是美图营收的最主要来源。

随着2018年11月,美图与小米宣布达成合作,合作之后,美图将旗下美图手机的品牌、影像技术和二级域名,在全球范围内独家授权给小米集团。

授权后的美图手机将由小米负责研发、生产、销售和推广,而美图公司将提供影像技术与美颜算法支持。

这意味着,智能硬件将不再是美图的主要营收来源。

美图表示,由于美图与小米合作的机型是7月发布,所以手机硬件收入未计入此次的半年报。

美图的商业化困境,用户多、不赚钱

营收主力从硬件变为广告,对于美图来说,目前仍属于换引擎的业务调整期。

除了美图秀秀,美图还先后推出过美拍、潮自拍、美颜相机、BeautyPlus等产品,总月活达到3亿以上。

3亿月活是什么概念?

拼多多2019年第二季度财报显示,拼多多的月活跃用户数为3.66亿。也就是说,其实美图并不缺用户,但一直以来,都没有找到成熟的模式将用户变现。

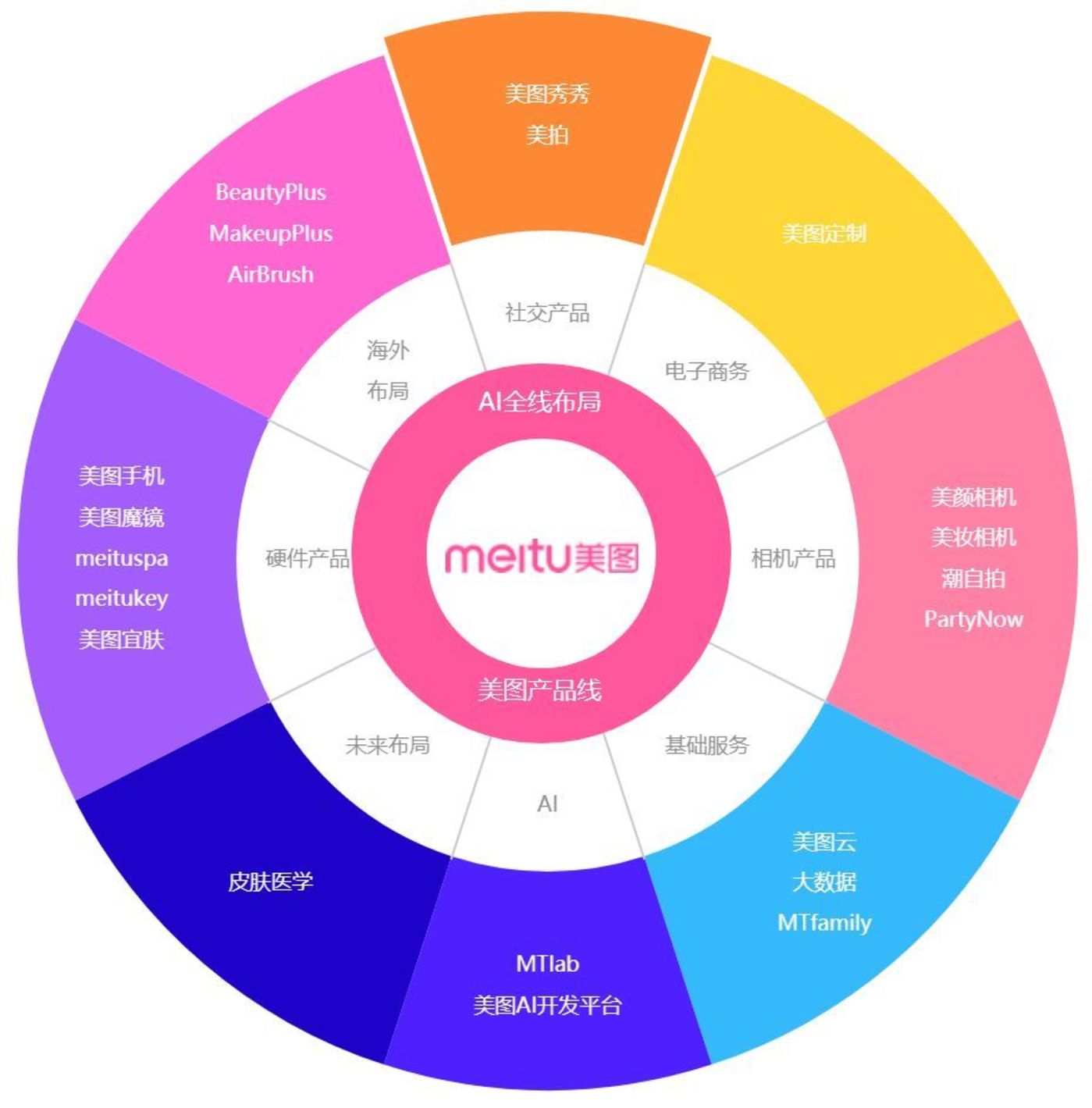

美图业务体系图 / 美图官网

为了挣脱工具软件的瓶颈,美图做过很多尝试,包括短视频、手机、电商,但是效果都不太好。

用户基数庞大,广告自然而然成为美图的变现方式之一。

美图广告早期的变现效果并不理想:2015年美图“互联网服务及其它”的收入为7470万元,同比增长25.13%;2016年上半年为2863万,同比下降31.5%。

美拍是美图于2014年5月推出的视频直播社区,以制作工具+社区的形式进入短视频领域。

在很短时间内,2015年1月美拍用户量率先突破一个亿,远远超过当时的微视。但2017年初的美图,工作重心从如何成为短视频头部产品,变成了如何将美拍一个多亿的月活变现。

截至2019年6月,美拍已经掉到短视频的二线梯队。美拍的月活用户数从2017年上半年的1.51亿减少到了2019年上半年的977万。

美图秀秀最开始是一个纯粹的美颜工具软件。

工具软件的商业模式相对单一,付费模式在国内一直都没有发展成熟,而对于广告模式,工具型软件也有自己的矛盾。

工具型应用天生用完即走,打开率不高,用户的使用时长也不高,用户粘性和使用时长的增长缓慢决定了广告变现的天花板很低,并且容易引起用户反感。

流量变现艰难,硬件一度成为美图的主要营收来源。

2013年,智能硬件收入就占到美图营收的60%,到了2017年上半年,智能硬件收入占总营收的89%,直到去年上半年,智能硬件收入还占到72%左右。

美图手机定价不低,利润率却不高。

2015年,美图智能硬件毛利润率为16.9%,但市场费用就占营收的87.5%,智能硬件业务净亏损率超过40%。到了2018年,美图的整体毛利率出现明显下滑,毛利率从2017年的23.8%降至2018年的15.4%。

而且智能硬件业务亏损明显,2018年美图智能硬件业务毛利率由正转负,亏损率达3.4%。

造成美图亏损的主要原因来自于智能硬件和电商业务。其中智能硬件业务2018年的收入为18.44亿元,同比下滑了50.7%,并给美图造成了5亿的亏损。

美图美妆是美图2017年10月上线的美妆智能服务平台。据美图公司公布的2018年上半年业绩显示,上半年营业收入同比下降5.9%,净亏损1.27亿元。这是美图上市以来首次增长乏力。而形成对比的是,美图互联网业务营业成本3.4亿元,同比增长63.7%。

其中,电子商务业务美图美妆相关的收入成本就达到了9370万元,这部分成本主要包括已售商品成本、物流成本及与在线付款相关的服务费等。

美图美妆的转型中,不但没有得到相应的收益,反而导致成本不断增加,所以运营不到两年的美图电商也意外折戟。

美图在今年上半年财报发布后表示,美图将倾向轻业务方向发展。

美图以往的电商业务需要供应链配合存货,这并非美图优势,自营电商业务将不再经营。但美图拥有庞大女性客户群,70%用户均是女性,所以未来也不排除再做电商。

“美图或提供美妆社交平台,与美妆品牌合作,走轻型创新电商业务模式,发挥美图用户忠诚度和流量的优势。”

从美拍、美图手机到美图美妆,美图尝试的业务有很多,但始终没有找到一条清晰的路径。迄今为止,没有围绕任何一项业务建立起自己的护城河。

受业务影响,美图市值也一直在走下坡路。

2018年8月中旬,美图的市值为176亿港元,仅仅过了一年时间,美图整体的市值变成了84亿港元。相较2017年3月市值巅峰近1000亿港元,跌去九成。

美图的未来靠什么?

美图的最大优势,是拥有海量用户,特别是女性客户。

根据美图的描述,其70%用户均是女性。而且在美颜领域,美图秀秀是唯一一个头部产品,能与美图秀秀旗鼓相当的竞争对手目前还没有出现。但美图需要面对的问题是,如何把这种优势转化为收入,以及如何衍生出更多优势业务。

2018年,美图做出重大战略调整,把拖累业绩的硬件业务和电商业务渐渐剥离。美图同时强调,要把重心转向“美和社交”。

但从工具转向社区再转向社交,对产品的要求很高。

独立互联网分析师唐欣认为,做社交需要三个因素,用户规模、构建用户关系和有能够让用户互动的内容,对于工具型产品来说,除第一点相对容易外,另外两点都比较难。

从这点来说,内容型产品转型社交要远远比工具型产品更容易。

工具型产品往往因为某个好用的功能在前期能够快速低成本的获客,到了一定用户量后,很容易碰到用户增长和粘性提升的瓶颈,转型社交是最容易想到的一条出路。

但是纵观工具型产品的历史,除了Instagram,先从图片滤镜工具切入,后来成功转型成社交产品,几乎没有看到从工具转型做社交的成功案例。

社交领域投资人表示,工具型产品是否适合做社交这个问题,需要满足3个前提:

首先,希望能切入的特定社交市场是否还存在新玩家的机会?

这个机会是目前包括像QQ、微信、微博等巨头都还没足够渗透的。

其次,是否在获取流量端有足够的优势?

目前在中心化流量平台越来越集中的趋势下,如何才能巧妙的前期以低成本获客,到了中后期是否能像Instagram当年一样得到某个流量巨头的支持。

第三,团队是否具备做社交产品的基因?

绝大部分工具型产品团队的逻辑是严谨的、环环相扣的、理性化的,而社交产品需要团队足够的感性和敏感,能够深度的洞察到人性的本质,而这也是大部分工具型产品转型社交失败的核心原因。

首先,留给美图的社交空间有限。国内的熟人社交被微信和QQ垄断,陌生人社交前有陌陌和探探,后有多个不同切入点的新产品瓜分剩下的市场,这些新产品包括Soul、积目、伊对、Uki等。

虽然新的社交产品层出不穷,但是同质化非常严重,同样的用户被洗了一遍又一遍,并没有出现让用户眼前一亮、提升关系建立效率、同时还愿意长期留存下来的产品。

打开现在的美图秀秀社交圈,更像是一个视频版微博,信息流模式也与抖音类似。

里面的内容什么都有,但明显没有形成美图的自我风格。网红、宠物、美妆穿搭教程、私物分享推荐、美食、旅拍,几乎每个社交平台涵盖的内容都是相同的,基于这些内容产生的消费需要也基本都已经被其他平台满足。个性化的、能引发独特思考和讨论的内容极少。

其次,虽然美图的月活用户数还有明显优势,但对比2017年上半年、2018年上半年及2019年上半年月活数据发现,美图旗下产品的总体月活增长势头并不乐观。

好的一点是,美图秀秀社交用户的使用时长已经超过12分钟,相比转型前,只有5-6分钟。

说到团队基因,或许是因为总部在厦门,远离北上深杭这样的商业中心,且蔡文胜和吴欣鸿都没有操作大型公司的经验,美图早年在商业化方面走得较慢。

2017年,美图找来了曾在微博担任高级副总裁的程昱,其从2012年起主导微博的整体商业化并取得了成功,但程昱的到来也未能迅速扭转美图的商业化局面。

赚钱和转型,仍然是美图眼前的心头大事。