5月29日,爱回收母公司万物新生集团正式向美国证券交易委员会递交IPO申请书,拟于纽交所上市,如果上市成功,爱回收将成为中国二手市场电商第一股。

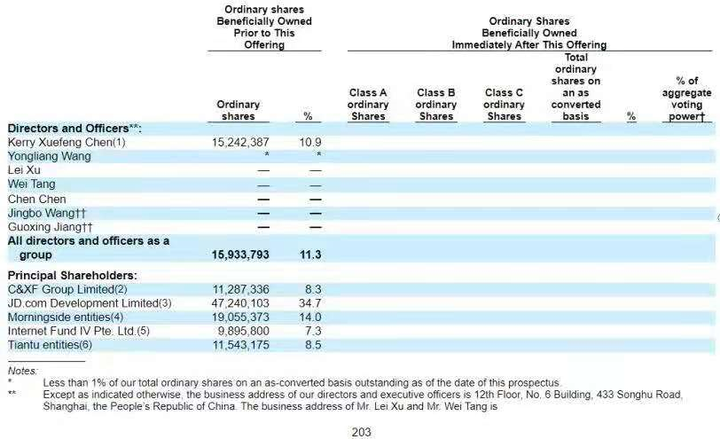

看似光鲜亮丽的称号背后,爱回收的商业模式似乎困难重重,在上市前夕,根据爱回收披露的招股书显示:创始人兼CEO陈雪峰先后两次减持共计1995981股爱回收股份,另一位创始人孙文俊出售600645股爱回收股份。如果这一行为实为套现,这两位CEO累计减持了超过260万股爱回收股份,可换回总价值超过3000万美金的现金。

两位创始人在IPO之前的减持行为,在中概股公司中并不常见,这一行为释放的市场信号并不乐观,更有可能是对于爱回收发展前景的信心不足的表现。

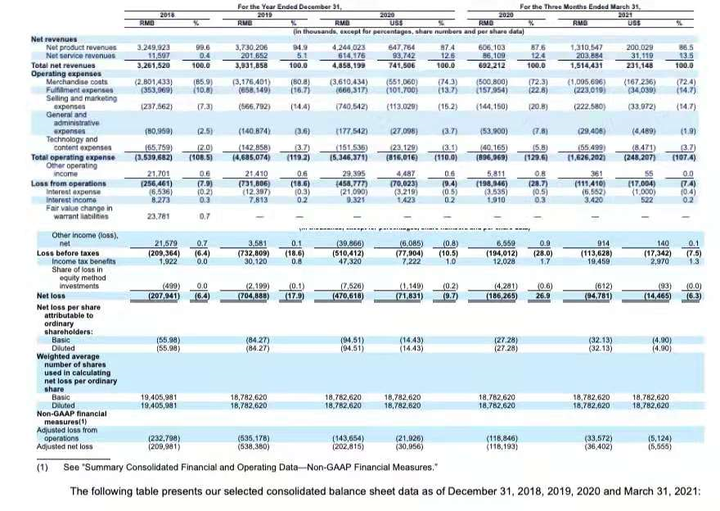

作为一家成立了十年的公司,爱回收算是很早就进入了二手3C回收市场,先入局并未让爱回收在市场份额上占据较大优势,并且爱回收的造血能力也存在一定问题,三年亏损近14亿,靠着七轮融资金额,爱回收不断扩张,但是烧钱换市场的打法,似乎并未在爱回收身上灵验。

此次上市行为,似乎打脸了陈雪峰此前“绝不流血上市”的豪言,资本市场的竞争远比想象的更为激烈。爱回收立足高点,在战略推进的过程中遇见多重问题,却似乎未能神挡杀神,佛挡杀佛。那么爱回收的商业故事,究竟是怎样的呢?

爱回收的流量难题

2011年,爱回收入局二手3C回收市场,那时候闲鱼和转转还未诞生,正值智能机风口,智能手机的年销量持续增长,但根据《2015年度消费电子行业客户服务蓝皮书》数据显示,截至2015年旧手机的回收率不足2%,可以推断当时旧手机的回收率更低。

这是一个有着广阔想象空间的市场,爱回收决定讲的就是循环经济的故事。爱回收的本质就是线上当铺,做的是回收,整合,包装,二次流通的工作。古时候的当铺生意,实际上是靠着信息不透明吃差价。

爱回收盈利的核心就是“低收高卖”,但这在现代的互联网社会似乎是一个悖论,手机行业信息相对透明,想要压低产品的价格实现盈利,无疑会牺牲消费者的出售体验,在流量并不稳固的二手市场,得罪消费者生意很难长久,爱回收想要立足,除了规模化似乎没有别的选择。

但在爱回收烧钱规模化的过程中,市场份额却并未跟着一同起来,获取流量成为了爱回收的一大难题。

1、随着闲鱼、转转诞生,爱回收市场份额被蚕食

在爱回收刚成立的几年间,烧钱换市场获取具备一定的效力,但是随着2014年闲鱼诞生,2015年转转上线,爱回收的市场份额很快被蚕食。

背靠阿里的闲鱼有着淘宝的流量输送,加上只做C2C的轻运营模式,和多品类的生态社区运营,积累了稳定了用户数量。转转多次转换运营方向,但依靠腾讯的九宫格和58同城的宣传,月活数量依然在爱回收之上。

闲鱼和转转两大巨头,占据了二手市场90%以上的市场份额,体量庞大的阿里自然不畏惧烧钱战争,在和赶集网的烧钱大战中胜出的58同城也不是省油的灯。在烧掉了投资者的融资金额之后,爱回收布局的线下业务并未形成护城河优势,甚至重资产的打法严重影响了利润收益,进退两难的爱回收必须直面资金流的短缺问题,以及流量不足以支撑盈利的难题。

面对电商们不断挖掘存量市场的竞争局面,爱回收陷入和其余二级玩家们搏命争夺不足10%市场份额的惨战。

2、爱回收的业绩主要来源于B端,流量难题加大隐患

单看爱回收的营收数据和GMV数据的增长趋势,都散发着一种欣欣向荣的感觉,但仔细分析To B和To C的占比,就能感觉到爱回收的隐患所在。

虽然爱回收表明自己是一家电商交易平台,但根据数据分析显示,爱回收的主要业绩来源于B端,它更像是一家B2B公司和一家供应链公司。

根据爱回收披露的2020年的财务数据,爱回收在2020年的营业收入是49亿,其中自营商品商品收入为42.4亿,平台收入为6.1亿,在这两部分收入当中,To B销售占比分别为88%和50%,远超To C占比。

同时根据爱回收的招股书显示,爱回收2020年的GMV为196亿,To B业务的GMV达到113亿,占据了总量的58%。在招股书中,爱回收似乎有意回避了To C方面的信息,比如支付用户数和MAU等等。

由此可见爱回收的营收驱动主要来自To B,To C是爱回收业务的短板。

但手机回收的C2B是爱回收的起家业务,业务的核心在于从C端用户手上获取足够的订单,C端用户的数量决定了业务扩展规模的上限,要解决C端用户问题,有两个办法。

一个是依靠外部输血,但是外部输血不如自身造血,缺乏内驱力的模式很难长久。第二个是依靠优质的服务提高转化率。但这和爱回收的盈利模式本质是冲突的,爱回收的营收来自于低收高卖的差价,对C端的压价行为会导致口碑变差,口碑变差会导致用户的流失,直接影响B端供货,最终对B端和C端都造成影响。

爱回收的战略难题

多重原因造成了爱回收缺乏流量的难题,在干涸的流量池里抽水盈利无疑是困难的,加上爱回收早年持续至今的线下布局和持续性的战略摇摆,都让无法持续发力的爱回收,盈利更加乏力。

1、战略摇摆,C2B2C无法形成1+1>2的效应

拍拍无法达到京东的GMV预期,被雪藏三年更像是弃子一枚,被爱回收接手后,陈雪峰兴奋的表示“爱回收与拍拍的合并,补足了爱回收的产业链短板。如今,集团已成为在行业内率先打通C2B、B2B、B2C全产业链端到端闭环的公司。”

C2B2C的商业模式看似形成了闭环,但闭环要想发挥价值,必须要达到1+1>2的效果,爱回收C端的流通量有限,根据公开数据显示,爱回收每天的真实回收量在7000单左右,从数量和手机型号的涵盖量上,爱回收都存在着一定的不稳定性。作为拍拍的供应链,爱回收未必合格。

同时爱回收是二手机回收平台,拍拍是二手机出售平台,两者场景并不重叠,流量也很难实现输送,所以这一商业模式的建立,其实并无太大增益。

2、布局线下的核心战略,加剧压力

互联网公司布局线下,为的是建立消费场景和培养消费者的消费习惯,近而抢夺市场,毕竟建立线下门店,又苦又累,还意味着庞大的线下渠道铺就成本,对于资金的要求极高,对于现金流的压力极大。

爱回收建立的线下门店,回报率存疑。线下门店的设计,意在推动消费者的消费行为。但二手回收市场,并非刚需消费,为消费者的低频行为建立线下门店,深究下来更像是一个伪需求。

爱回收的线下门店多在售卖一手3C的商场,这和回收二手3C的爱回收刚好相反,从场景上很难滋生想象空间。

同时庞大的线下布局回来沉重的运营成本,根据招股书数据显示,截止2021年3月31日,万物新生集团在中国172个城市开拓了755家门店和超过1500个自助服务站,截止5月26日,爱回收线下门店达到800家。

创始人陈雪峰曾经计算过,一家简易的爱回收门店一次性硬件投入为7万元,一家门店每月的运营成本大约为3万元。这意味着爱回收每年的线下运营成本就高达2.88亿,并且爱回收还在不断扩张,这一数据在未来会更高。

爱回收连续三年亏损,根据招股书显示:2018年至2020年,公司净亏损分别为2.1亿元、7.0亿元、4.7亿元。过去三年,爱回收累计亏损13.8亿元。

对利润没有显著帮助的线下布局,很可能会进一步加剧亏损的步伐。

同时爱回收的线下门店具备可复制性,巨头一入场,必然会对爱回收的份额造成进一步的蚕食。2019年,闲鱼小站在北上广深等10个热门商圈陆续开张,未来三年将陆续扩大到50个城市,闲鱼集市将扩大到30个城市。

对于巨头的线下布局行为,爱回收很难拿出有效的反制手段。在这个时候上市,更像是困境中寻求暂时性的医治。

爱回收的口碑难题

二手交易市场鱼龙混杂,很难建立起良好的规范,卖家双方的协调更是一大难题。二手车市场群雄逐鹿快十年,烧钱百亿,依然未能形成烧出一个寡头,各家有各家的落败结局。

二手电商市场也是一样,进退两难的转转就是爱回收很好的典范,更何况,爱回收做的就是差价生意,这一盈利方式和用户利益相悖。

自营二手生意最重要的就是用户的口碑和信任,爱回收天然站在用户的对立面,也难怪爱回收屡屡被用户投诉,风评差成为一大难题。

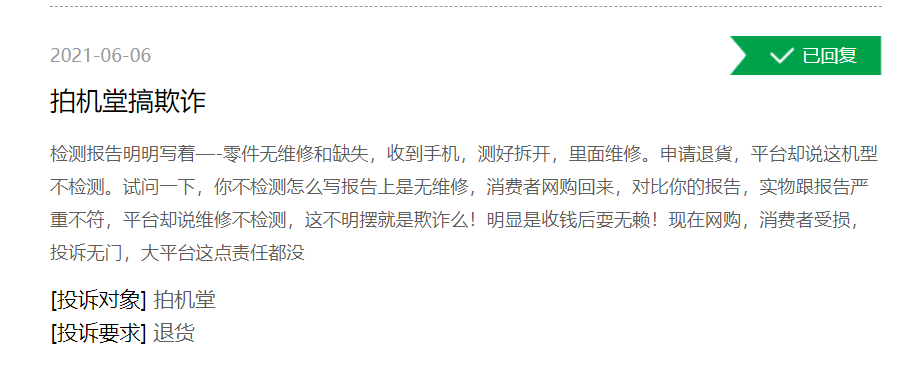

在黑猫投诉上,关于压价的差评是最多的,预估价和回收价差距过大,引来消费者不满。

除此之外,还有服务态度不好,对用户实行欺诈行为的投诉。

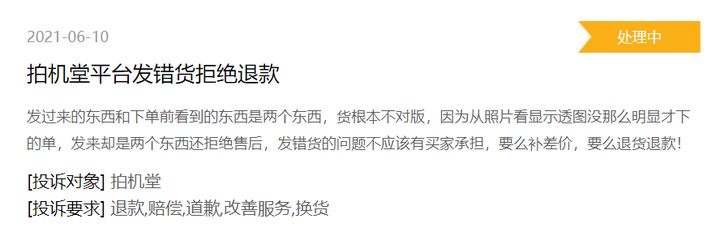

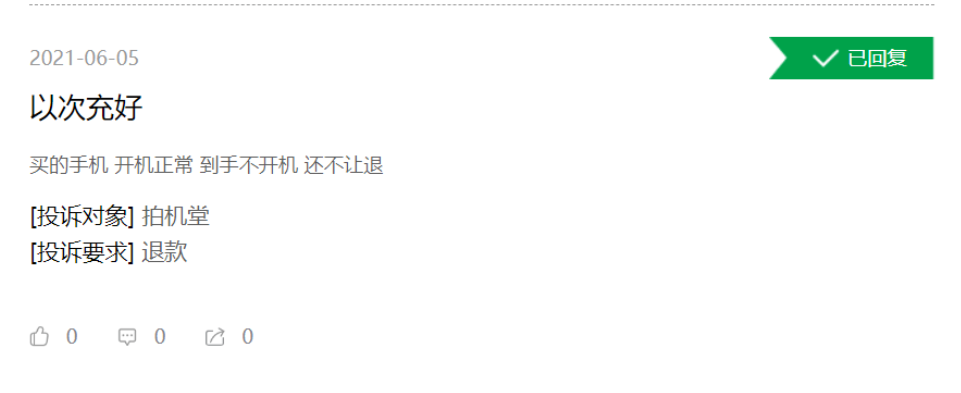

以及货不对板,发错货拒绝退款的行为。

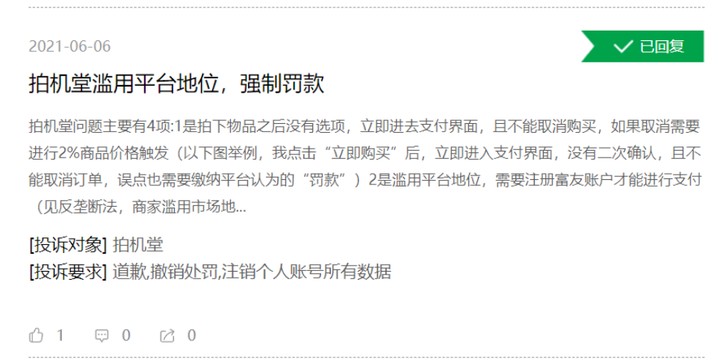

以及利用地位,强制罚款的奇葩行为。

这些行为,无疑会贬损爱回收在用户心中的形象,影响爱回收的未来发展。

处于三大问题之中的爱回收,想要进行长远发展,想要谋求破局之道无疑很难,不知道这些问题,是否是创始人减持的原因呢,欢迎在评论区留言讨论。

END

主笔 | 白小白

编辑 | 四少