核心提示:互联网的入侵正在颠覆传统的保险行业,让保险的购买种类和渠道变得更加丰富和多样化。但保险行业的复杂性和需求的多样性,造成的信息不对称、理赔繁琐以及用户无法在某一个平台上购买所有的保险仍然是整个行业面临的痛点。人工智能的介入能解决这个痛点吗?

文/熊出墨请注意

在经历了2015年,互联网保险行业集中爆发又遇冷以后,进入2017年,整个行业开始变的更加冷静和接地气。一方面互联网的玩家们开始向“场景险”切入,希望能够将更多用户留下;而另外一方面,传统的保险行业巨头在经历从线下到线上的转型阵痛后也开始渐入佳境,从互联网到人工智能,期间的改变可能比你想象中还要多。

互联网保险大爆发

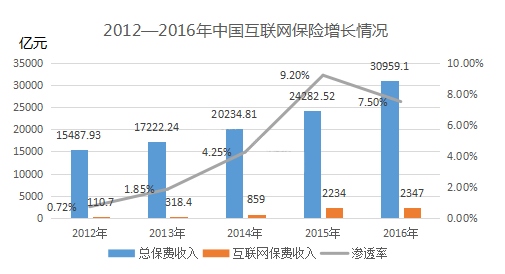

近两年,互联网保险的爆发行业有目共睹。根据保监会公布的数据显示,2016年我国有117家保险机构开展互联网保险业务,实现2347.97亿元的签单保费,新增61.65亿件互联网保险业务保单,占全部新增保单件数的64.59%。

互联网保险的新入玩家也越来越多,资本也十分青睐这一领域。据统计,去年全球互联网保险行业平均每个季度有48件融资事项发生。近几年,全球资本共向互联网保险创业企业投入了约17亿美元的资金。

就在6月30日,港交所披露了众安保险IPO申请版本资料,虽然初步招股书尚未披露众安保险此次IPO拟募集H股股份情况,但据汤森路透旗下IFR数据显示,众安保险本次IPO集资额高达15亿美元。

互联网玩家对传统保险行业的“入侵”,一度被认为是对传统保险行业的“颠覆”,尤其是当持牌互联网保险公司进入这一领域,不仅突破了地域的限制,可以在全国范围内经营,且互联网渠道降低了其运营成本和获客成本。

在保险产品的创新上,也与传统公司完全不同。保险产品的诞生,需要遵循大数法则,精算师需要根据各种统计数据,进行风险定价。比如传统寿险的设定,需要地区的生命周期表、通货膨胀等各种复杂的静态历史数据进行风险定价。

在行业积累不深的互联网玩家则选择从“场景险”入手,利用小额、高频和碎片化的“场景保险”,快速聚拢用户。比如航班险、运费险、手机碎屏险等等。但实际上这些产品非常细碎,还不足以说明互联网对保险产品模式的改造,真正的改造应该来自于保险的主战场,包括车险、寿险以及健康险,以及对固有问题如“理赔难”、“智能推荐”等方面。

数据更能说明问题,根据中国保险行业协会最新数据显示,今年1-4月,累计互联网财产保险保费收入150.34亿元,同比负增长29.92%。其中,车险保费收入100.24亿元,占比66.68%;非车险保费收入50.10亿元,占比33.32%。车险保费收入占比下降,非车险保费收入占比上升,在一定程度上说明单纯"从线下转线上"的互联网保险创新模式瓶颈期已经到来。

此外,保监会数据显示,今年1-4月,众安在线、泰康在线、易安财险、安心保险几家互联网保险公司的业务在快速增长的同时,净利润水平却出现下滑。今年一季度,众安保险亏损3.17亿元;安心财险亏损3682.94万元;泰康在线和易安财险也呈亏损状态。

市场分析认为,模式单一、突围无力、流量有限,是导致大部分互联网保险公司处于亏损阶段的主要原因。

蚂蚁金服副总裁、保险事业群总裁尹铭在一封内部邮件中写道,“保险有很大的需求,但保险难卖,保险也难买。”

传统保险巨头的转型和探索

互联网的入侵,搅动了整个传统保险行业。

根据中国保险业协会最新报告,被统计的80家财产险公司中已有62家开展互联网保险业务。不过,与此前主要通过第三方渠道开拓网络业务不同,越来越多保险公司转向自营网络渠道。

平安保险从2016年明确大医疗健康生态战略之后,原来负责平安好车产品业务的冯晗被调到了平安健康保险移动业务事业部,作为总经理的她,开始带领团队进行平安健康保险移动产品立项和开发,“我们希望能够做出的产品是立足于解决用户痛点,做一款简单、智能和有爱的互联网保险产品。”

同年10月份,平安健康APP上线,作为国内首个专注移动健康保障的APP,实现了投保、续保、就医、理赔、健康管理全流程服务功能。

冯晗还希望能够在服务端做的让用户印象深刻,简单和易用。究竟怎样才能够让用户觉得好呢?

对于保险服务,做好风险管理至关重要,而高效理赔则是竞争的核心。医疗健康险在这方面表现得更为明显。买过健康险的用户可能都会遇到类似这样的问题:购买保险10分钟,理赔起来可能需要10天半个月甚至半年,且理赔步骤和手续让人觉得繁琐。

在互联网上,用户的购买体验固然很重要,但是如果后续服务、理赔的体验跟不上,保险公司热衷的互联网保险就会变成一个大“坑”。

针对这个痛点,平安健康APP在线理赔服务在前不久推出“极速赔”,从理赔速度、额度、方式、步骤等多方面进行升级,实现从客户提交到转账成功最快19分钟内完成,还首次将住院纳入线上理赔范畴。

据冯晗介绍,如今在平安健康APP平台80%以上的保险种类都已经应用了“极速赔“服务,客户可以在平安健康APP实现7*24小时随时拍照上传申请理赔,,审核时间也大大缩短,不仅如此,门诊年度线上理赔限额从0.8万元提升至3万元,住院年度累计线上理赔限额从0元提升至10万元,可覆盖90%以上用户日常就医需求。

据中国平安发布的《2016年度中国金融行业用户体验及NPS(客户净推荐值)白皮书》显示,在理赔环节创造差异化的、更优的服务体验,将极大的推动公司整体的NPS值。

客户净推荐值是客户体验的一部分,但是这个指标的可怕之处在于,如果有一单客户发生了理赔纠纷,它的不良影响也将扩散得非常大,造成的后果如同覆水难收。

人工智能技术的加持能给保险行业带来些什么?

正因如此,平安健康险正在运用移动互联网、大数据技术,提升保险理赔服务水平、提高客户净推荐值。极速赔让理赔变得更简单、更便捷、更加智能化。

来看看极速赔背后有哪些技术支持?

据冯晗介绍,平安健康APP,首先OCR影像解析信息采集程序,能够实现自动化处理系统、风险筛查规则引擎以及财务实时转账平台,实现了E化案件的极速处理和赔款实时到账。与此同时,在风险控制上,采用智能化的理赔风险信息输入、加工和预警输出系统,能够通过数万条风控规则进行筛查,完善理赔风险闭环管理机制。

这个让楚楚觉得非常有意思,因为这样的筛查在人工审核阶段是很难完成的。在风险控制阶段,机器先根据规则筛查一部分保单,在线核保,如果遇到“有问题”的订单,会转移到人工平台进行审核,大大改善了以前的审核流程。

“风险控制非常重要,医疗费用很多取决于主管的意愿性,而数据的核查能够很清楚对比出不合理的地方。”冯晗举了个例子,其实真实案例中,骗保的比例非常的低,“比如一些用户可能一天看3-4次病,或者一年内拔了53颗牙,在票据完整的情况下,这些数据用人工审核可能很难,且占用了大量的时间,但通过平安健康APP,后台很容易就看出来了。“

保险行业还有一大痛点,在笔者看来就是“信息不对称”,尤其是传统保险的销售工作多是由代理人来完成(包括电话销售),更进一步加剧了“信息不对称”,拿笔者举例,我就很担心买保险会被代理人误导,我更希望能够在平安健康APP上自己选择。

平安健康APP的解决方案是减少甚至跳过中间流程,在平安健康APP端直接进行投保交费、保单咨询、保单服务、理赔、给付等流程。而这些流程中也相应的集成了人脸识别、OCR、指纹识别、语音识别、电子签名等技术,用于业务办理与投保信息的录入。不仅如此,平安健康APP希望能够利用人工智能实现保险的智能推荐。

而在打通健康保险和医疗流程上,平安科技在近一年开始利用AI进行健康预警,识别保险客户潜在的疾病风险,预测发病的概率。当智能系统判别出客户可能是潜在病人时,能够提前采取辅助手段进行健康管理指导,提醒客户检查。包括收集数据(用户的购买数据、病例、体检报告、生活习惯结合天气、地域、生活场景等等,预测流感概率,对肿瘤、慢病、高血压、糖尿病等。)

而人工智能技术也越来越多被应用到产品研发上,比如如何实现更加精准的定价和更加灵活的定价。

“这背后需要平台掌握的数据就复杂了,比如对药品的掌握、通胀、风险以及病重的掌握,你可以评估出来保险的风险以及定价。”据冯晗介绍,尽管短期来看,这对于平安来说也是一个挑战,但他们的团队已经开始对此作出努力。如今半年时间,平安健康APP的用户数量超过500万,而在人工智能的加持下,去年平安健康保险的爆款产品“平安e生保”一年销售额大概1亿多,今年前两个月就卖了1亿。

显然, 从互联网到人工智能,保险行业正在发生和即将发生的变革可能比你想象中还要多。

文/熊出墨请注意